233注冊會計考試網提供李杰老師《稅法》精講班課程講義,本節視頻講解注冊會計會計沖刺班考點。免費試聽注冊會計李杰老師精講班課程>>

下載233網校APP免費看注會歷年真題解讀視頻!

注冊會計師稅法沖刺提分班

第2講 增值稅法(一)

第二章 增值稅法

增值稅是以商品和勞務在流轉過程中產生的增值額作為征稅對象而征收的一種流轉稅。

考點1 征稅范圍

增值稅的征稅范圍包括在境內發生應稅銷售行為以及進口貨物等。

征稅范圍的一般規定

銷售或進口貨物 | 有形動產,包括電力、熱力、氣體 |

提供加工、修理修配勞務(銷售勞務) | 不包括單位或者個體工商戶聘用的員工為本單位或者雇主提供加工、修理修配勞務 |

銷售服務 | 提供交通運輸服務、郵政服務、電信服務、建筑服務、金融服務、現代服務、生活服務 |

銷售無形資產 | 有償轉讓無形資產所有權或者使用權的業務活動。無形資產,包括技術、商標、著作權、商譽、自然資源使用權和其他權益性無形資產。 |

銷售不動產 | 有償轉讓不動產所有權的業務活動。不動產包括建筑物、構筑物等。構筑物,包括道路、橋梁、隧道、水壩等建造物。 在轉讓建筑物或構筑物時一并轉讓其所占用土地使用權的,按銷售不動產繳納增值稅。 |

交通運輸服務

出租車公司向使用本公司自有出租車的出租車司機收取的管理費用 | 陸路運輸服務10% |

程租、期租、濕租(有人有船有飛機) | 交通運輸服務(10%) |

干租、光租(交通運輸工具,無人員) | 有形動產租賃服務(16%) |

無運輸工具承運業務 | 交通運輸服務10% |

貨運代理服務 | 經紀代理服務6% |

電信服務

基礎電信服務(10%) | 利用固網、移動網、衛星、互聯網,提供語音通話服務的業務活動,以及出租或者出售帶寬、波長等網絡元素的業務活動。 |

增值電信服務(6%) | 利用固網、移動網、衛星、互聯網、有線電視網絡,提供短信和彩信服務、電子數據和信息的傳輸及應用服務、互聯網接入服務等業務活動。衛星電視信號落地轉接服務,按照增值電信服務計算繳納增值稅。 |

建筑服務 | |

1 | 包括工程服務、安裝服務、修繕服務、裝飾服務和其他建筑服務; |

2 | 物業服務企業為業主提供的裝修服務,按照“建筑服務”繳納增值稅; |

3 | 平整土地按照建筑服務繳納增值稅. |

區分

情形 | 適用稅目 | ||

苗木 | 園林綠化 | 建筑服務(10%) | |

苗木銷售 | 銷售貨物(10%,農業生產者自產自銷苗木免稅) | ||

疏浚 | 航道疏浚 | 物流輔助服務中的港口碼頭服務(6%) | |

其他疏浚 | 建筑服務(10%) | ||

出租建筑設備 | 配備操作人員 | 建筑服務(10%) | |

不配備操作人員 | 有形動產租賃(16%) | ||

工程勘察勘探服務 | 現代服務(6%) | ||

金融服務

情形 | 稅務處理 | |

金融商品 | 持有期間(含到期)取得的保本收益 | 納增值稅(6%) |

持有期間(含到期)取得的非保本收益 | 不納 | |

轉讓金融商品 | 差額/1.06×6% | |

資管產品管理人 | 資管產品運營業務 | 簡易計稅(2018.1.1) |

租賃 | 經營租賃、融資租賃 | 租賃服務(16%、10%) |

融資性售后回租 | 金融服務(6%) | |

以貨幣資金投資收取固定利潤或保底利潤 | 金融服務(6%) | |

現代服務

包括研發和技術服務、信息技術服務、文化創意服務、物流輔助服務、租賃服務、鑒證咨詢服務、廣播影視服務、商務輔助服務和其他現代服務。

情形 | 稅率 |

有形動產租賃服務 | 16% |

不動產租賃服務 | 10% |

其他現代服務 | 6% |

區別

情形 | 稅務處理 |

賓館、旅館、旅社、度假村和其他經營性住宿場所提供會議場地及配套服務的活動 | 會議展覽服務(6%) |

港口設施經營人收取的港口設施保安費 | 港口碼頭服務(6%) |

裝卸搬運服務、貨運代理服務 | 6% |

將建筑物、構筑物等不動產或飛機、車輛等有形動產的廣告位出租給其他單位或個人用于發布廣告 | 租賃服務(10%、16%) |

車輛停放服務、道路通行服務(包括過路費、過橋費、過閘費等) | 不動產經營租賃(10%) |

納稅人已售票但客戶逾期未消費取得的運輸逾期票證收入 | 按照“交通運輸服務”繳納增值稅 |

納稅人為客戶辦理退票而向客戶收取的退票費、手續費等收入 | 按照“其他現代服務”繳納增值稅 |

銷售無形資產

銷售無形資產是指轉讓無形資產所有權或者使用權的業務活動。無形資產范圍包括技術、商標、著作權、商譽、自然資源使用權和其他權益性無形資產。

其他權益性無形資產,包括基礎設施資產經營權、公共事業特許權、配額、經營權(包括特許經營權、連鎖經營權、其他經營權)、經銷權、分銷權、代理權、會員權、席位權、網絡游戲虛擬道具、域名、名稱權、肖像權、冠名權、轉會費等。

銷售不動產

銷售不動產是指轉讓不動產所有權的業務活動。不動產,是指不能移動或者移動后會引起性質、形狀改變的財產,包括建筑物、構筑物等。

轉讓建筑物有限產權或者永久使用權的,轉讓在建的建筑物或者構筑物所有權的,以及在轉讓建筑物或者構筑物時一并轉讓其所占土地的使用權的,按照銷售不動產繳納增值稅。

判斷應稅行為是否發生在境內

銷售貨物 | 銷售貨物的起運地或者所在地在境內 |

加工、修理修配勞務 | 提供的應稅勞務發生在境內 |

銷售服務、無形資產或不動產 | (1)服務(租賃不動產除外)或者無形資產(自然資源使用權除外)的銷售方或者購買方在境內; (2)所銷售或者租賃的不動產在境內; (3)所銷售自然資源使用權的自然資源在境內; (4)財政部和國家稅務總局規定的其他情形。 |

境內境外的總結

完全在境外發生、使用 | 不用繳納我國增值稅 |

完全在境內發生、使用 | 需要繳納我國增值稅 |

未完全在境外發生、使用 | 需要繳納我國增值稅 |

征稅范圍的特殊規定

(一)征稅項目:

1、罰沒物品

執罰部門和單位查處的罰沒物品經同意公開拍賣,由經營單位購入拍賣物品再銷售的,應照章征收增值稅。

國家指定銷售單位將罰沒物品納入正常銷售渠道銷售的,應照章征收增值稅。

專管機關或專營企業經營查處物品中屬于應征增值稅的貨物,應照章征收增值稅。

2、航空運輸企業已售票但未提供航空運輸服務取得的逾期票證收入,按照航空運輸服務征收增值稅。

3、藥品生產企業銷售自產創新藥的銷售額,為向購買方收取的全部價款和價外費用。

(二)不征增值稅項目

1、執罰部門和單位查處的屬于一般商業部門經營的商品,具備拍賣條件的,其拍賣收入作為罰沒收入上繳財政,不予征稅。

2、納稅人取得的中央財政補貼。

3、融資性售后回租業務中,承租方出售資產的行為。

4、藥品生產企業銷售自產創新藥,其提供給患者后續免費使用的相同創新藥不按視同銷售。

5、根據國家指令無償提供的鐵路運輸服務、航空運輸服務,屬于“營改增”規定的用于公益活動為目的的服務。

6、存款利息。

7、被保險人獲得的保險賠付。

8、房地產主管部門或者其指定機構、公積金管理中心、開發企業以及物業管理單位代收的住宅專項維修資金。

9、納稅人在資產重組過程中,通過合并、分立、出售、置換等方式,將全部或者部分實物資產以及與其相關聯的債權、負債和勞動力一并轉讓給其他單位和個人。

(三)單用途商業預付卡(單用途卡)業務

發卡企業或售卡企業 | 發卡企業或售卡企業:銷售單用途卡,或者接受單用途卡持卡人充值取得的預收資金,不繳納增值稅,不得開具增值稅專用發票。 |

售卡方 | 因發行或者銷售單用途卡并辦理相關資金收付結算業務取得的手續費、結算費、服務費、管理費等收入,應按照現行規定繳納增值稅。 |

銷售方 | 持卡人使用單用途卡購買貨物或服務,銷售方應按照現行規定繳納增值稅,且不得向持卡人開具增值稅發票。 |

銷售方和售卡方不是同一納稅人時,銷售方在收到售卡方結算的銷售款時,應向售卡方開具增值稅普通發票,不得開具增值稅專用發票。 |

(四)支付機構預付卡(多用途卡)業務

支付 機構 | 銷售多用途卡、接受多用途卡充值,不繳納增值稅,不得開具增值稅專用發票。 |

支付機構因發行或者受理多用途卡并辦理相關資金收付結算業務取得的手續費、結算費、服務費、管理費等收入,應按照現行規定繳納增值稅。 | |

特殊 商戶 | 持卡人使用多用途卡,特約商戶應按照現行規定繳納增值稅,且不得向持卡人開具增值稅發票。 |

特約商戶收到支付機構結算的銷售款時,應向支付機構開具增值稅普通發票。 |

(五)征稅范圍的特殊行為

1、視同銷售貨物或視同發生應稅行為

(1)將貨物交付其他單位或者個人代銷;

(2)銷售代銷貨物;

(3)設有兩個以上機構并實行統一核算的納稅人,將貨物從一個機構移送至其他機構用于銷售,但相關機構設在同一縣(市)的除外;

“用于銷售”是指受貨機構發生以下情形之一的經營行為:一是向購貨方開具發票;二是向購貨方收取貨款。受貨機構的貨物移送行為有上述兩項情形之一的,應當向所在地稅務機關繳納增值稅;未發生上述兩項情形的,則應由總機構統一繳納增值稅。

(4)將自產或者委托加工的貨物用于非應稅項目;

(5)將自產、委托加工的貨物用于集體福利或者個人消費;

(6)將自產、委托加工或者購進的貨物作為投資,提供給其他單位或者個體工商戶;

(7)將自產、委托加工或者購進的貨物分配給股東或者投資者;

(8)將自產、委托加工或者購進的貨物無償贈送其他單位或者個人;

(9)單位和個體工商戶向其他單位或者個人無償銷售應稅服務、無償轉讓無形資產或者不動產,但以公益活動為 目的或者以社會公眾為對象的除外;

(10)財政部、國家稅務總局規定的其他情形。

視同銷售行為的規定共有10項,其具體的計稅規定及其運用是稅法必考的知識點。考生要理解視同銷售行為的幾類典型特點:

(1)和(2)保證抵扣鏈條的不中斷;

(3)防止稅收負擔不平衡、逃避納稅;

(4)—(9)體現增值稅計算的配比原則。

混合銷售行為、兼營行為

界定 | 稅務處理 | |

混合銷售行為 | 一項銷售行為既涉及貨物又涉及服務 | 以從事貨物生產、批零為主的納稅人按銷售貨物征稅,否則按照銷售服務征稅 |

兼營行為 | 多項行為涉及不同稅率或征收率的應稅行為 | 分別核算適用不同稅率或者征收率的銷售額,未分別核算銷售額的,從高適用稅率或者征收率 |

區分:行為之間是否具有關聯性和從屬性。 | ||

考點2 一般納稅人和小規模納稅人的登記管理

增值稅法將增值稅納稅人按會計核算水平和經營規模分為一般納稅人和小規模納稅人兩類納稅人,分別采取不同的登記管理辦法。

經營規模——年應稅銷售額(500萬)

年應稅銷售額的范圍:是指納稅人在連續不超過12個月或四個季度的經營期內累計應征增值稅銷售額,包括納稅申報銷售額、稽查查補銷售額、納稅評估調整銷售額。

不得辦理一般納稅人登記的情況:按照政策規定,選擇按照小規模納稅人納稅的(應當向主管稅務機關提交書面說明);年應稅銷售額超過規定標準的其他個人。

除國家稅務總局另有規定外,一經登記為一般納稅人后,不得轉為小規模納稅人。

納稅人在年應稅銷售額超過規定標準的月份(或季度)的所屬申報期結束后15日內按照規定辦理相關手續;未按規定時限辦理的,主管稅務機關應當在規定時限結束后5日內制作《稅務事項通知書》,告知納稅人應當在5日內向主管稅務機關辦理相關手續;逾期仍不辦理的,次月起按銷售額依照增值稅稅率計算應納稅額,不得抵扣進項稅額,直至納稅人辦理相關手續為止。

納稅人自一般納稅人生效之日起,按照增值稅一般計稅方法計算應納稅額,并可以按照規定領用增值稅專用發票,另有規定除外。

登記生效之日,是指納稅人辦理登記的當月1日或者次月1日,由納稅人在辦理登記手續時自行選擇。

已登記為增值稅一般納稅人的單位和個人,在2019年12月31日前,符合以下條件的,可轉登記為小規模納稅人,其未抵扣的進項稅額做轉出處理。

轉登記日前連續12個月(以1個月為1個納稅期,下同)或者連續4個季度(以1個季度為1個納稅期,下同)累計應征增值稅銷售額(以下稱應稅銷售額)未超過500萬元。

自轉登記日的下期起連續不超過12個月或者連續不超過4個季度的經營期內,轉登記納稅人應稅銷售額超過財政部、國家稅務總局規定的小規模納稅人標準的,應當按照《增值稅一般納稅人登記管理辦法》(國家稅務總局令第43號)的有關規定,向主管稅務機關辦理一般納稅人登記。

轉登記納稅人按規定再次登記為一般納稅人后,不得再轉登記為小規模納稅人。

考點3 增值稅稅率(一般納稅人使用2019.4.1之前)

稅率 | 適用 |

16% | 納稅人銷售或者進口貨物(除適用低稅率和零稅率的外);納稅人提供加工、修理修配勞務;有形動產租賃服務。 |

10% | 銷售或進口指定貨物;交通運輸服務;郵政服務;基礎電信服務;建筑服務;不動產租賃服務;銷售不動產;轉讓土地使用權 |

6% | 現代服務(租賃服務除外);增值電信服務;金融服務;生活服務;銷售無形資產(轉讓土地使用權除外) |

零稅率 | 納稅人出口貨物;列舉的跨境服務、無形資產 |

適用10%低稅率的貨物

1.生活必需品類 | (1)糧食、食用植物油(包括花椒油、橄欖油、核桃油、杏仁油、葡萄籽油和牡丹籽油,不包括環氧大豆油、氫化植物油、肉桂油、桉油、香茅油) (2)鮮奶、符合國標規定的巴氏殺菌乳和滅菌乳(調制乳:16%) (3)食用鹽 (4)自來水、暖氣、冷氣、熱水、煤氣、石油液化氣、天然氣、沼氣和居民用煤炭制品等 |

2.文化用品類 | 圖書、報紙、雜志、音像制品和電子出版物 |

3.農業生產資料類 | 飼料、化肥、農機、農藥、農膜。 農機:含密集型拷房設備、頻振式殺蟲燈、自動蟲情測報燈、粘蟲板、卷簾機、農用挖掘機、養雞設備系列、養豬設備系列,不含農機零部件 |

4.(初級)農產品 | (1)干姜、姜黃、動物骨粒的增值稅適用稅率為10%; (2)納稅人銷售自產人工合成牛胚胎免征增值稅; (3)麥芽、復合膠、人發、淀粉應適用16%的增值稅稅率 |

5.其他 | 如二甲醚等 |

零稅率——境內單位和個人跨境銷售國務院規定范圍內的服務、無形資產,稅率為零。主要包括國際運輸服務;航天運輸服務;向境外單位提供的完全在境外消費的下列服務(10項):研發服務、合同能源管理服務、設計服務、廣播影視節目(作品)制作和發行服務、軟件服務、電路設計及測試服務、信息系統服務、業務流程管理服務、離岸服務外包業務、轉讓技術。

考點4 增值稅的征收率

征收率 | 適用范圍 |

3% | 小規模納稅人繳納增值稅 |

一般納稅人采用簡易辦法繳納增值稅 | |

5% | (1)小規模納稅人銷售自建或者取得的不動產。 (2)一般納稅人選擇簡易計稅方法計稅的不動產銷售。 (3)房地產開發企業中的小規模納稅人,銷售自行開發的房地產項目。 (4)其他個人銷售其取得(不含自建)的不動產(不含其購買的住房)。 (5)一般納稅人選擇簡易計稅方法計稅的不動產經營租賃。 (6)小規模納稅人出租(經營租賃)其取得的不動產(不含個人出租住房)。 (7)其他個人出租(經營租賃)其取得的不動產(不含住房)。 (8)一般納稅人和小規模納稅人提供勞務派遣服務選擇差額納稅的。 (9)一般納稅人2016年4月30日前簽訂的不動產融資租賃合同,或以2016年4月30日前取得的不動產提供的融資租賃服務,選擇適用簡易計稅方法的。 (10)一般納稅人收取試點前開工的一級公路、二級公路、橋、閘通行費,選擇適用簡易計稅方法的。 (11)一般納稅人提供人力資源外包服務,選擇適用簡易計稅方法的。 (12)納稅人轉讓2016年4月30日前取得的土地使用權,選擇適用簡易計稅方法的。 |

不動產租售的征收率

情形 | 征收率 |

小規模納稅人的不動產租售,除另有規定外 | 5% |

一般納稅人銷售原有不動產、轉讓房地產老項目;出租原有不動產;原有不動產融資租賃合同;收取試點前開工的一級公路、二級公路、橋、閘通行費,可選簡易計稅辦法 | 5% |

納稅人轉讓原有土地使用權,可選簡易計稅辦法 | 5% |

個人(含個體工商戶和自然人)出租住房 | 減按1.5% |

收取試點前開工的高速公路的車輛通行費 | 減按3% |

自然人銷售住房

| 購買不足2年 | 購買超過2年(含2年) | |

其他地區 | 北上廣深 | ||

普通住房 | 全額征收5%增值稅 | 免征增值稅 | 免征增值稅 |

非普通住房 | (賣出價-買入價)/1.05×5% | ||

勞務派遣——可選差額計稅

| 計稅方法 | 稅率(征收率) | 發票開具 |

一般納稅人 | 全額計稅 | 6% | 專用發票 |

| 差額計稅:扣除代用工單位支付給勞務派遣員工的工資、福利和為其辦理社會保險及住房公積金 | 5% | 差額部分 只能開普票 | |

小規模納稅人 | 全額計稅 | 3% | 專用發票 |

差額計稅 | 5% | 差額部分 只能開普票 |

一般納稅人銷售自己使用過的固定資產

分類 | 稅務處理 |

銷售使用過的、已抵扣進項稅額的固定資產 | (1)按適用稅率征收增值稅 銷項稅額=含稅售價/(1+16%或10%)×16%或10% (2)可以開具專用發票 |

銷售使用過的不得抵扣且未抵扣進項稅額的固定資產;銷售舊貨 | (1)依照3%征收率減按2%征收增值稅 應納稅額=含稅售價/(1+3%)×2% (2)只能開普票,不得開專票 |

(1)可以放棄減稅 應納稅額=含稅售價/(1+3%)×3% (2)可以開專用發票 |

小規模納稅人銷售自己使用過的固定資產和舊貨

分類 | 稅務處理 |

銷售自己使用過的固定資產和舊貨 | 減按2%的征收率征收增值稅 應納稅額=含稅銷售額/(1+3%)×2% 不得由稅務機關代開專票 可以放棄減稅,可以代開專票 |

個人銷售自己使用過的物品 | 免增值稅 |

其他規定

(1)提供物業管理服務的納稅人,向服務方收取的自來水費,以扣除其對外支付的自來水費后的余額為銷售額,按照簡易計稅方法依3%的征收率計算繳納增值稅。

(2)小規模納稅人提供勞務派遣服務,可以按照“營改增通知”的有關規定,以取得的全部價款和價外費用為銷售額,按照簡易計稅方法依3%的征收率計算繳納增值稅;也可以選擇差額納稅,以取得的全部價款和價外費用,扣除代用工單位支付給勞務派遣員工的工資、福利和為其辦理社會保險及住房公積金后的余額為銷售額,按照簡易計稅方法依5%的征收率計算繳納增值稅。

(3)非企業性單位中的一般納稅人提供的研發和技術服務、信息技術服務、鑒證咨詢服務,以及銷售技術、著作權等無形資產,可以選擇簡易計稅方法按照3%征收率計算繳納增值稅。

(4)一般納稅人提供教育服務服務,可以選擇簡易計稅方法按照3%征收率計算繳納增值稅。

(5)(2019年新增)自2018年5月1日起,增值稅一般納稅人生產銷售和批發、零售抗癌藥品,可選擇按照簡易辦法依照3%征收率計算繳納增值稅。上述納稅人選擇簡易辦法計算繳納增值稅后,36個月內不得變更。

(6)(2019年新增)自2019年3月1日起,增值稅一般納稅人生產銷售和批發、零售罕見病藥品,可選擇按照簡易辦法依照3%征收率計算繳納增值稅。上述納稅人選擇簡易辦法計算繳納增值稅后,36個月內不得變更。

兼營行為的稅率選擇

納稅人兼有銷售貨物、提供加工修理修配勞務、銷售服務、無形資產或者不動產適用不同稅率或者征收率,各行為之間相互獨立,屬于兼營行為。

應當分別核算適用不同稅率或者征收率的銷售額,未分別核算銷售額的,按照以下方法適用稅率或者征收率:

1、兼有不同稅率的應稅銷售行為,從高適用稅率

2、兼有不同征收率的應稅銷售行為,從高適用征收率

3、兼有不同稅率和征收率的應稅銷售行為,從高適用稅率

納稅人銷售活動板房、機器設備、鋼結構件等自產貨物的同時提供建筑、安裝服務,不屬于混合銷售,應分別核算貨物和建筑服務的銷售額,分別適用不同的稅率或者征收率。

考點5 增值稅的計稅方法

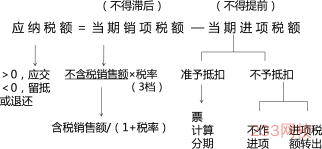

類型 | 適用范圍 | 應納稅額 |

一般計稅方法 | 一般納稅人 | 當期銷項稅額-當期進項稅額 |

簡易計稅方法 | 小規模納稅人、一般納稅人特定 | 當期銷售額(不含增值稅)×征收率 |

扣繳計稅方法 | 境外單位或個人在境內發生應稅行為,在境內未設有經營機構的 | 應扣繳稅額=接受方支付的價款÷ (1+稅率)×稅率 |

簡易計稅方法(小規模納稅人、一般納稅人的特定情形適用)

一般納稅人發生財政部和國家稅務總局規定的應稅銷售行為,一經選擇簡易計稅方法計稅,36個月內不得變更。

一般納稅人發生特定的應稅銷售行為,可以選擇按照簡易計稅辦法依照3%的征收率計算繳納增值稅:但是不得抵扣進項稅額,其主要包括以下情況:

(1)縣級及縣級以下小型水力發電單位生產的電力。小型水力發電單位,是指各類投資主體建設的裝機容量為5萬千瓦以下(含5萬千瓦)的小型水力發電單位。

(2)自產建筑用和生產建筑材料所用的砂、土、石料。

(3)以自己采掘的砂、土、石料或其他礦物連續生產的磚、瓦、石灰(不含黏土實心磚、瓦)。

(4)自己用微生物、微生物代謝產物、動物毒素、人或動物的血液或組織制成的生物制品。

(5)自產的自來水。

(6)自來水公司銷售自來水。

(7)自產的商品混凝土(僅限于以水泥為原料生產的水泥混凝土)。

(8)單采血漿站銷售非臨床用人體血液。

(9)寄售店代銷寄售物品(包括居民個人寄售的物品在內)。

(10)典當業銷售死當物品。

(11)藥品經營企業銷售生物制品。

(12)公共交通運輸服務,包括輪客渡、公交客運、軌道交通(含地鐵、城市輕軌)、出租車、長途客運、班車。班車是指按固定路線、固定時間運營并在固定站點停靠的運送旅客的陸路運輸。

(13)經認定的動漫企業為開發動漫產品提供的動漫腳本編撰、形象設計、背景設計、動畫設計、分鏡、動畫制作、攝制、描線、上色、畫面合成、配音、配樂、音效合成、剪輯、字幕制作、壓縮轉碼(面向網絡動漫、手機動漫格式適配)服務,以及在境內轉讓動漫版權(包括動漫品牌、形象或者內容的授權及再授權)。

(14)電影放映服務、倉儲服務、裝卸搬運服務、收派服務和文化體育服務。

(15)在納入營改增試點之日前取得的有形動產為標的物提供的經營租賃服務;

(16)在納入營改增試點之日前簽訂的尚未執行完畢的有形動產租賃合同;

(17)以清包工方式提供的建筑服務。

(18)為甲供工程提供的建筑服務。

(19)銷售2016年4月30日前取得的不動產。

(20)房地產開發企業銷售自行開發的房地產老項目。

(21)出租2016年4月30日前取得的不動產。

(22)提供非學歷教育服務。

(23)一般納稅人收取試點前開工的一級公路、二級公路、橋、閘通行費。

(24)一般納稅人提供人力資源外包服務。

(25)一般納稅人2016年4月30日前簽訂的不動產融資租賃合同,或以2016年4月30日前取得的不動產提供的融資租賃服務。

(26)納稅人轉讓2016年4月30日前取得的土地使用權。

(27)一般納稅人和小規模納稅人提供勞務派遣服務選擇差額納稅的,以取得的全部價款和價外費用,扣除代用工單位支付給勞務派遣人員的工資、福利和為其辦理社會保險及住房公積金后的余額為銷售額,按照簡易計稅方法依5%的征收率計算繳納增值稅。

(28)一般納稅人銷售電梯的同時提供安裝服務,其安裝服務可以按照甲供工程選擇適用簡易計稅方法計稅。

考點6 一般計稅方法應納稅額的計算

特殊銷售方式下的銷售額(非常重要)

折扣折讓方式銷售

銷售方式 | 特點 | 稅務處理 |

折扣銷售 (商業折扣) | 先打折,后銷售,目的是為了促銷,若為實物折扣做視同銷售,折扣額不能扣減 | 折扣額可以從銷售額中扣減(要求在同一張發票“金額”欄上分別注明) |

銷售折扣 (現金折扣) | 先銷售,后打折,融資行為 | 折扣額不得從銷售額中減除 |

銷售折讓 | 不退貨直接打折,保證商業信譽 | 折讓額可以從銷售額中減除 |

以舊換新方式銷售

1.一般商品按新貨物同期銷售價格確定銷售額,不得減除舊貨收購價格。

2.金銀首飾以舊換新業務,可以按銷售方實際收到的不含增值稅的全部價款征稅。金銀首飾在零售環節繳納的消費稅的銷售額確定相同。

包裝物押金

注意區分包裝物押金和包裝物租金。

納稅人為銷售貨物而出租出借包裝物收取的押金:

1.一般貨物的包裝物押金(包括酒類產品中的黃酒、啤酒),包裝物單獨核算,一年以內且未超過企業規定期限,不做銷售處理;

2.一般貨物的包裝物押金(包括酒類產品中的黃酒、啤酒),包裝物單獨核算,一年以內但超過企業規定期限,做銷售處理;超過1年,應并入銷售額征稅。

3.酒類(黃酒、啤酒除外)包裝物押金,收到就做銷售處理。

——本內容來自233網校注冊會計師李杰老師《稅法》課程講義,版權歸233網校,禁止轉載,違者必究!

掃描下方二維碼領注冊會計師考前沖刺資料!

熱點關注

注會刷題太費腦?聽完老師講講考點和答題技巧,你會豁然開朗!嚴謹細致的孫文靜老師、魅力超凡的MR.H+葛廣宇老師,帶你讀薄教材,舉一反三,做題才能更有效率!【點擊馬上聽課>>】