經濟法基礎第四章增、消兩稅是歷年的命題重點,從單選到不定項都有它的存在,因此涉及的考點比較全。不過,只要大家按照Mr.H的學習要求,不僅能輕松拿下,還能為中級會計和CPA打好基礎。

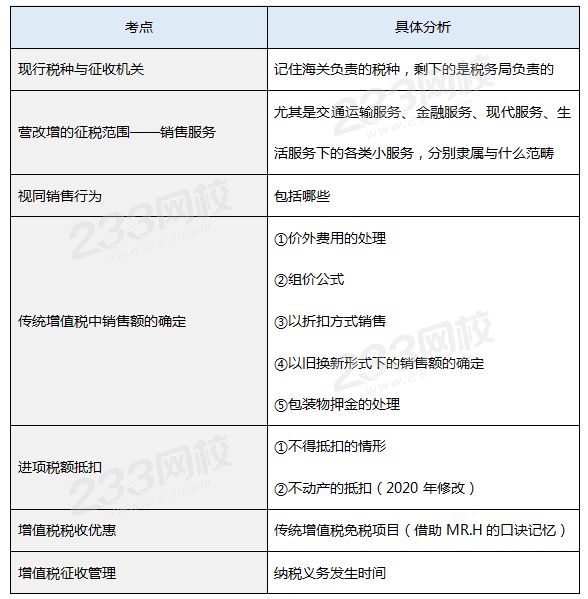

/增值稅/

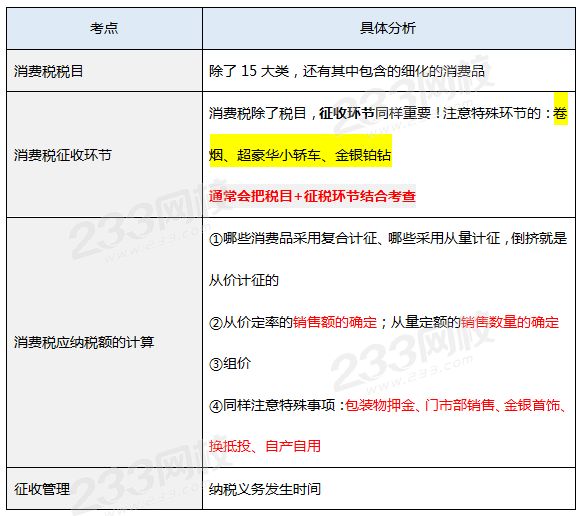

/消費稅/

【真題再現——現行稅種與征收機關】

1、(2019年考生回憶多選題)由海關征收和管理的稅種有(??)

A、資源稅

B、關稅

C、進口增值稅

D、船舶噸稅

2、(2017年單選題)根據稅收征收管理法律制度的規定,下列稅種中,由海關負責征收的是( )。

A、個人所得稅

B、關稅

C、城鎮土地使用稅

D、城市維護建設稅

【真題再現——銷售服務】

1、(2018年判斷題)無運輸工具承運業務,應按照“交通運輸服務”稅目計算繳納增值稅( )。

2、(2017年單選題)根據營業稅改征增值稅試點相關規定,下列各項中,應按照“銷售服務——建筑服務”稅目計繳增值稅的是( )。

A、平整土地

B、出售住宅

C、出租辦公樓

D、轉讓土地使用權

3、(2017年單選題)根據營業稅改征增值稅試點相關規定,下列各項中,應按照“銷售服務——生活服務”稅目計繳增值稅的是( )。

A、文化創意服務

B、車輛停放服務

C、廣播影視服務

D、旅游娛樂服務

4、(2019年判斷題)以貨幣資金投資收取的固定利潤或者保底利潤,應按照"租賃服務"稅目計繳增值稅。( )

5、(2019年單選題)根據增值稅法律制度的規定,下列各項中,應按照“現代服務”稅目計繳增值稅的是( )。

A、經營租賃服務

B、融資性售后回租

C、保險服務

D、文化體育服務

【真題再現——視同銷售行為】

1、(2014年多選題)根據增值稅法律制度的規定,下列各項中,應視同銷售貨物繳納增值稅的有( )。

A、將購進貨物分配給股東

B、將購進貨物用于集體福利

C、將購進貨物無償贈送給其他單位

D、將購進貨物投資給其他單位

2、(2019年單選題)根據增值稅法律制度的規定,下列行為中,屬于視同銷售貨物行為的是( )。

A、甲商貿公司將外購的礦泉水用于交際應酬

B、乙超市將外購的洗衣粉作為集體福利發給員工

C、丙玩具廠將自產的玩具無償贈送給福利院

D、丁服裝廠將外購的面料用于生產服裝

【真題再現——折扣方式下銷售額的確定】

1、(2016年單選題)甲公司為一般納稅人,2019年10月采取折扣方式銷售貨物,該批貨物不含稅銷售額90 000元,折扣額9 000元,銷售額和折扣額在同一張發票的金額欄分別注明。已知稅率為13%。當月該筆業務增值稅銷項稅額為( )。

A、(90 000-9 000)÷(1+13%)×13%=9 318.58(元)

B、90 000×13%=11 700(元)

C、90 000÷(1+13%)×13%=10 353.98(元)

D、(90 000-9 000)×13%=10 530(元)

2、(2019年單選題)甲廠為一般納稅人,2019年9月銷售500件襯衣給乙商場,含稅單價為113元;由于乙商場購進數量較多,甲廠給予7折優惠,銷售額和折扣額在同一發票金額欄分別注明,增值稅稅率為13%。該筆業務銷項稅額為( )。

A、500×113×13%=7345(元)

B、500×113÷(1+13%)×13%=6500(元)

C、500×113×70%×13%=5141.5(元)

D、500×113×70%÷(1+13%)×13%=4550(元)

【真題再現——以舊換新下銷售額的確定】

(2016年判斷題)納稅人采取以舊換新方式銷售金銀首飾,應按照其實際收取的不含增值稅的全部價款征收增值稅。( )

【真題再現——包裝物押金銷售額的處理】

1、(2014年單選題)甲廠為增值稅一般納稅人,2019年5月銷售食品取得不含增值稅價款113萬元,另收取3個月的包裝物押金2.26萬元。已知增值稅稅率為13%,甲廠當月銷售食品應繳納增值稅銷項稅額為( )萬元。

A、(113+ 2.26)÷(1+13%)×13%=13.26

B、113÷(1+13%)×13% =13

C、113×13%=14.69

D、[113+2.26÷(1+13%)]×13%=14.95

2、(2019年單選題)甲企業為增值稅一般納稅人,2018年8月銷售空調取得含增值稅價款626.4萬元,另收取包裝物押金5.8萬元,約定3個月內返還;當月確認逾期不予退還的包裝物押金為11.6萬元。已知增值稅稅率為13%,計算甲企業當月上述業務增值稅銷項稅額的下列算式中,正確的是( )

A、(626.4+5.8+11.6)×13%

B、(626.4+11.6)÷(1+13%)×13%

C、(626.4+5.8+11.6)÷(1+13%)×13%

D、(626.4+11.6)×13%

【真題再現——進項稅額不得抵扣情形】

1、(2013年多選題)一般納稅人購進貨物發生的下列情形中,不得從銷項稅額中抵扣進項稅額的有( )。

A、將購進的貨物分配給股東

B、將購進的貨物用于個人消費

C、將購進的貨物無償贈送給客戶

D、將購進的貨物用于集體福利

2、(2017年多選題)根據營業稅改征增值稅試點相關規定,一般納稅人購進的下列服務中,準予抵扣進項稅額的有( )。

A、貸款服務

B、住宿服務

C、餐飲服務

D、廣告服務

3、(2018年多選題)一般納稅人購進貨物、服務發生的下列情形中,不得從銷項稅額中抵扣進項稅額的有( )。

A、購進原材料試制新產品

B、購進生產免稅貨物用材料

C、購進旅客運輸服務

D、購進貸款服務

【真題再現——傳統增值稅免稅項目】

1、(2018年多選題)下列各項中屬于增值稅免稅項目的有( )。

A、除個體工商戶外的其他個人銷售自己使用過的物品

B、古舊圖書

C、直接用于科學研究的進口設備

D、農業生產者銷售的自產農產品

2、(2017年單選題)根據增值稅法律制度的規定,下列各項中,免征增值稅的是( )。

A、商店銷售糖果

B、木材加工廠銷售原木

C、糧店銷售面粉

D、農民銷售自產糧食

3、(2014年判斷題)私營企業進口殘疾人專用的物品免征增值稅。( )

【真題再現——增值稅納稅義務發生時間】

1、(2014年判斷題)采取委托銀行收款方式銷售貨物時,增值稅納稅義務發生時間是銀行收到貨款的當天。( )

2、(2015年單選題)根據增值稅法律制度的規定,下列關于增值稅納稅義務發生時間的表述中,不正確的是( )。

A、納稅人采取直接收款方式銷售貨物,為貨物發出的當天

B、納稅人銷售應稅勞務,為提供勞務同時收訖銷售款或者取得索取銷售款憑據的當天

C、納稅人采取委托銀行收款方式銷售貨物,為發出貨物并辦妥托收手續的當天

D、納稅人進口貨物,為報關進口的當天

3、(2017年單選題)根據營業稅改征增值稅試點相關規定,下列關于增值稅納稅義務發生時間的表述中,不正確的是( )。

A、發生應稅行為先開具發票的,為開具發票當天

B、發生視同銷售不動產的,為不動產權屬變更的當天

C、提供租賃服務采取預收款方式的,為租期屆滿當天

D、從事金融商品轉讓,為金融商品所有權轉移的當天

【征稅范圍——消費稅稅目】

(2014年單選題)根據消費稅法律制度的規定,下列各項中,應征收消費稅的是( )。

A、電動汽車

B、實木地板

C、調味料酒

D、農用拖拉機

【真題再現——消費稅征收環節+稅目】

1、(2014年單選題)根據消費稅法律制度的規定,下列各項中,應繳納消費稅的是( )。

A、汽車廠銷售雪地車

B、手表廠生產銷售高檔手表

C、珠寶店銷售珍珠項鏈

D、商場銷售木制一次性筷子

2、(2015年單選題)根據消費稅法律制度的規定,下列各項中,不需要征收消費稅的是( )。

A、生產銷售白酒

B、零售金銀首飾

C、批發實木地板

D、進口木制一次性筷子

3、(2018年單選題)根據消費稅法律制度的規定,下列各項中,在零售環節加征消費稅的是( )。

A、超豪華小汽車

B、游艇

C、電池

D、高檔手表

【真題再現——稅率形式】

1、(2017年多選題)根據消費稅法律制度的規定,下列應稅消費品中,實行從量定額計征消費稅的有( )。

A、電池

B、涂料

C、柴油

D、黃酒

2、(2018年多選題)根據消費稅法律制度的規定,下列應稅消費品中,實行從量定額與從價定率相結合的復合計征辦法征收消費稅的有( )。

A、雪茄煙

B、卷煙

C、黃酒

D、白酒

【真題再現——特殊事項下:消費稅應納稅額的計算】

1、(2013年單選題)某化妝品廠2019年9月銷售高檔護膚品取得含稅收入45.2萬元,收取手續費2.26萬元;另取得逾期包裝物押金收入1.13萬元。已知,增值稅稅率為13%,消費稅稅率為15%。該化妝品廠本月應繳納消費稅為( )萬元。

A、45.2×15%=6.78

B、45.2÷(1+13%)×15%=6

C、(45.2+2.26 )÷(1+13%)×15% =6.30

D、(45.2+2.26+1.13 )÷(1+13%)×15% =6.45

2、(2013年單選題)甲化妝品廠為增值稅一般納稅人,2019年4月將生產一批的高檔化妝品移交非獨立核算門市部零售,門市部取得含增值稅銷售額113萬元,該批化妝品的出庫價為90萬元,適用的增值稅稅率為13%、消費稅稅率為15%,該筆業務應繳納消費稅稅額為( )萬元。

A、90×15%=13.5

B、113×15%=16.95

C、113÷(1+13%)×15%=15

D、113÷(1+13%)÷(1-15%)×15%=17.65

3、(2016年單選題)甲汽車廠將1輛生產成本5萬元的自產小汽車用于抵償債務,同型號小汽車不含增值稅的平均售價10萬元/輛,不含增值稅最高售價12萬元/輛。已知小汽車消費稅稅率為5%。該筆業務應繳納消費稅稅額為( )。

A、1×5×5%=0.25(萬元)

B、1×10×5%=0.5(萬元)

C、1×12×5%=0.6(萬元)

D、1×5×(1+5%)×5%=0.2625(萬元)

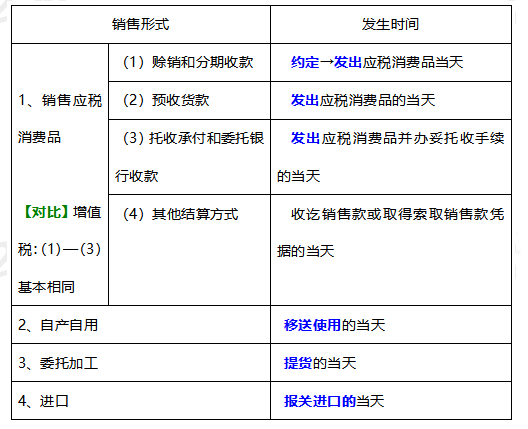

【真題再現——消費稅納稅義務發生時間】

1、(2017年單選題)根據消費稅法律制度的規定,下列關于消費稅納稅義務發生時間的表述中,不正確的是( )。

A、自產自用應稅消費品的,為移送使用的當天

B、進口應稅消費品的,為報關進口的當天

C、委托加工應稅消費品的,為支付加工費當天

D、采取預收貨款結算方式的,為發出消費品的當天

2、(2019年單選題)根據消費稅法律制度的規定,下列關于消費稅納稅義務發生時間的表述中,正確的是( )。

A、采取托收承付方式的,為合同約定的收款日期當天

B、采取分期收款結算方式的,為收訖銷售款的當天

C、采取預收貨款結算方式的,為收到預收款的當天

D、委托加工應稅消費品的,為納稅人提貨的當天

參考解析:只有D選項表述正確,下表來自MR.H精講班:

233網校推出初級會計職稱無紙化考試模擬系統。該系統專門為考生精心設計,旨在通過無紙化考試模擬訓練,提高考生應考水平,從而讓考試變得游刃有余、得心應手。

點擊進入>>233網校無紙化歷年真題庫

加群:添加學霸君微信號【ks233wx6】,或搜QQ群【242891007】 加入233網校備考大家庭,我們一起進步相約拿證!

點擊領取>>初級會計備考資料

熱點:2020初級實務高難考點回爐 | 經濟法基礎終極考點復盤

重點:初級會計近5年考試真題匯總 | 真題下載

備考時間已經不多,有疑問沒解答,初級會計師取證班直播,講師帶你劃重點,面對面與講師交流,趕緊來看>>