導讀:面對著學習,你就要有毅力,因為終點就在不遠的前方。從現在開始全力備考期貨從業,233網校取證班助你通關取證,立即查看>>

期權交易的基本采略

期權交易的最基本策略有買進看漲期權、買進看跌期權、賣出看漲期權、賣出看跌期權四種。

知識點一、買進看漲期權

(一)目的和基本操作

交易者預期標的資產價格上漲而買進看漲期權,買進看漲期權需支付一筆權利金。

看漲期權的買方在支付權利金后,便可享有按約定的執行價格買入相關標的資產的權利,但不負有必須買進的義務,從而避免了直接購買標的資產后價格下跌造成的更大損失。一旦標的資產價格上漲至執行價格以上,便可執行期權,以低于標的資產的價格(執行價格)獲得標的資產;買方也可在期權價格上漲或下跌時賣出期權平倉,獲得價差收益或避免損失全部權利金。

(二)損益分析

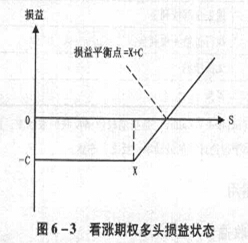

看漲期權多頭的最大損益結果或到期時的損益狀況參見圖6-3。

注:C為期權的價格,X為執行價格,S為標的資產價格。標的資產價格越高,對看漲期權多頭越有利。

(三)基本運用

1.獲取價差收益

當交易者通過對相關標的資產價格變動的分析,認為標的資產價格上漲可能性很大,可以考慮買入看漲期權獲得權利金價差收益。一旦標的資產價格上漲,看漲期權的價格也會上漲,交易者可以在市場上以更高的價格賣出期權獲利。即使標的資產價格下跌,買方的最大損失也只是支付的權利金。

2.追逐更大的杠桿效應

與期貨交易相比,買進看漲期權和看跌期權可以為投資者提供更大的杠桿效應。與持有股票等金融現貨資產相比,通過購買期權獲得標的資產的杠桿效用更高。剩余期限較短的虛值期權,權利金往往很低,用較少的權利金就可以控制同樣數量的標的合約或金融現貨資產;而且如果標的資產價格下跌也不會被要求追加資金或遭受強行平倉,一旦價格反轉則會享受標的資產價格上漲帶來的盈利。

3.限制賣出標的資產風險

持有某資產多頭的交易者,還想繼續享受價格上漲的好處,但又擔心價格下跌,將資產賣出又擔心價格上漲。在此情形下,可利用看漲期權限制賣出標的資產的風險。

操作策略是將所持資產賣出,同時買進該資產的看漲期權,從而限制賣出標的資產后價格上漲的風險。

4.鎖定現貨成本,對沖標的資產價格風險

與買進期貨合約對沖現貨價格上漲風險相比,利用買進看漲期權進行套期保值具有以下特征:

第一,初始投入更低,杠桿效用更大。

第二,當標的資產價格變化對現貨持倉不利時,如標的資產價格上漲,交易者在期貨市場的盈利會彌補所提高的現貨購買成本;購買看漲期權也可達到此目的,但通過看漲期權多頭對沖標的資產價格上漲的風險往往比通過買進期貨合約對沖標的資產價格風險要多付出權利金或時間價值的代價。

第三,如果標的資產價格變化對現貨持倉有利時,如標的資產價格下跌,期貨持倉虧損,套期保值者需要補交保證金。此時,由于在期貨市場建倉買入期貨合約,期貨的虧損抵補了現貨價格有利變動所帶來的盈利。

而看漲期權買方也會產生虧損,但既不用支付任何額外費用,又可限制最大損失。當標的資產價格下跌遠遠高于期權費時,交易者還可享受標的資產價格有利變化所產生的利潤。所以此情形下,利用看漲期權多頭對沖標的資產價格上漲風險比利用期貨多頭建倉更有利。