2016年中級經濟師考試金融專業第二章核心考點

第四節 金融資產定價

一、利率與金融資產定價

1.債券定價

有價證券交易價格主要依據貨幣的時間價值,即未來收益的現值確定。利率與證券的價格成反比關系,這一關系適用于所有的債券工具。債券定價,就是根據市場利率以及債券未來的現金流,計算未來的現金流現值,并據此確定該債券當時的理論交易價格。

債券價格分為債券發行價格和流通轉讓價格。債券的流通轉讓價格由債券的票面金額、票面利率和實際持有期限三個因素決定。

【例2.9】在二級市場上,決定債券流通轉讓價格的主要因素是( )。

A.票面利率

B.債券面值

C.持有期限

D.市場利率

E.物價水平

【答案】ABCD

【解析】債券在二級市場上的流通轉讓價格依不同的經濟環境決定,但有一個基本的“理論價格”決定公式,它由債券的票面金額、票面利率和實際持有期限三個因素決定。同時,市場利率作為貼現率也影響債券的轉讓價格。

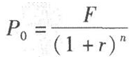

(1)到期一次還本付息債券定價

其中,P0為債券交易價格,r為市場利率,n為償還期限,F為到期日本金與利息之和。

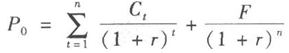

(2)分期付息到期歸還本金債券定價

其中,F為債券面額,;Ct為第t時期債券收益,r為市場利率或債券預期收益率;n為償還期限。

(3)影響債券價格的因素

①流通轉讓價格

交易價格的主要因素包括該債券的交易時點、剩余到期時間以及預期市場利率和投資者期望達到的必要收益率等因素。

②發行價格

債券的發行方式如表2-1所示。

表2-1 債券發行方式

市場利率(債券預期收益率)與債券收益率(息票利率) | 債券市場價格(購買價)與面值 | 債券發行方式 |

市場利率>債券收益率 | 市場價格<債券面值 | 折價發行 |

市場利率<債券收益率 | 市場價格>債券面值 | 溢價發行 |

市場利率=債券收益率 | 市場價格=債券面值 | 平價(等價)發行 |

如果債券期限為性的,其價格確定與股票價格計算相同。

(4)全價與凈價

在債券報價的時候,由于息票的支付會導致債券價格跳躍式波動。所以,為了避免債券價格跳躍式的波動,一般債券報價的時候會扣除應計利息。扣除應計利息的債券報價稱為凈價或者干凈價格,包含應計利息的價格為全價或者骯臟價格。投資者實際收付的價格為全價。

凈價=全價-應計利息

2.股票定價

(1)股票理論價格

股票的理論價格由其預期收入和當時的市場利率兩個因素決定,其公式為:

(2)股票買賣策略

從理論上講,當股票市價<Pn時,投資者可買進或繼續持有;當股票市價>Pn時,投資者可賣出;當股票市價=Pn時,投資者可繼續持有或拋出。

(3)市盈率

市盈率是常用來評估股價水平是否合理的指標之一,市盈率=普通股每股市場價格÷普通股每年每股盈利。股票靜態價格亦可通過市盈率推算得出,即:

二、資產定價理論

1.有效市場假說

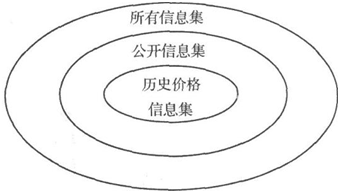

尤金·法瑪的有效市場假設(EMH)奠定了對資產價值的認知基礎,該假說認為,相關的信息如果不受扭曲且在證券價格中得到充分反映,市場就是有效的。

(1)弱式有效市場。

在弱勢有效的情況下,市場價格已充分反映出所有過去歷史的證券價格信息,包括股票的成交價、成交量等。

【例2.10】弱式有效市場假說認為,市場價格已充分反映出所有過去歷史的證券價格信息。下列說法中,屬于弱式有效市場所反映出的信息是( )。

A.成交量

B.財務信息

C.內幕信息

D.公司管理狀況

【答案】A

【解析】弱式有效市場假說認為在弱勢有效地情況下,市場價格已充分反映出所有過去歷史的證券價格信息,包括股票的成交價、成交量等。

(2)半強式有效市場。

半強式有效市場假說認為價格已充分反映出所有已公開的信息。這些信息有成交價、成交量、盈利資料、盈利預測值、公司管理狀況及其他公開披露的財務信息等。

假如投資者能迅速獲得這些信息,股價應迅速做出反應。如果半強式有效假說成立,則技術分析和基本面分析都失去作用,但內幕消息可能獲得超額利潤,如圖2-3所示。

圖2-3股票價格信息集

(3)強式有效市場。

強式有效市場表明證券價格完全反映所有信息,包括私人信息和內幕信息。如果強式有效市場存在,股市不可預測,市場不存在超額收益。

(4)三種有效市場的比較

在弱式有效市場中,投資者不能依據歷史價格信息獲得超額收益;在半強式有效市場中投資者無法根據公開市場信息包括財務報表等獲得超額收益;在強式有效市場中,任何方式都不能獲得超額收益。

2.資本資產定價理論

(1)資產組合的風險與收益

對于一個資產組合,應主要關注其期望收益率與資產組合的價格波動率,即方差或標準差。投資者偏好具有高的期望收益率與低的價格波動率的資產組合。相等收益率的情況下優先選擇低波動率組合,相等波動率情況下優先選擇高收益率組合。來源233網校

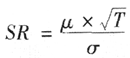

資產組合的風險由構成組合的資產自身的波動率、方差與資產之間的聯動關系和協方差決定。基金經理衡量基金業績重要的指標之一即是夏普比率

其中μ為資產組合的日收益率,σ為資產組合的日波動率,T為每年的交易日數。夏普比率越高意味著所選資產組合表現越好。

(2)資本資產定價模型(CAPM)

①模型假定

a.投資者根據投資組合在單一投資期內的預期收益率和標準差來評價其投資組合;

b.投資者總是追求投資者效用的化,當面臨其他條件相同的兩種選擇時,將選擇收益化的那一種;

c.投資者是厭惡風險的,當面臨其他條件相同的兩種選擇時,他們將選擇具有較小標準差的那一種;

d.市場上存在一種無風險資產,投資者可以按無風險利率借進或借出任意數額的無風險資產;

e.稅收和交易費用均忽略不計。

【例2.11】資本資產定價理論認為,理性投資者應該追求( )。

A.投資者效用化

B.同風險水平下收益化

C.同風險水平下收益穩定化

D.同收益水平下風險小化

E.同收益水平下風險穩定化

【答案】ABD

【解析】資本資產定價模型假設:投資者總是追求投資者效用的化,當面臨其他條件相同的兩種選擇時,將選擇收益化的那一種;投資者是厭惡風險的,當面臨其他條件相同的兩種選擇時,他們將選擇具有較小標準差的那一種。

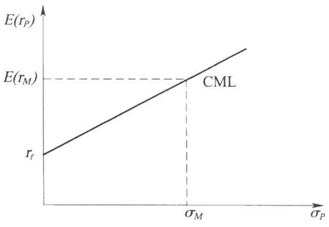

②資本市場線

資本市場線(CML),就是在預期收益率E(r)和標準差σr組成的坐標系中,將無風險資產(以rf表示)和市場組合M相連所形成的射線,如圖2-4所示。

圖2-4資本市場線

市場組合是指由所有證券構成的組合,在這個組合中,每一種證券的構成比例等于該證券的相對市值。資本市場線上的每一點都對應著某種由無風險資產和市場組合M構成的新組合。

在均衡狀態,資本市場線(CML)表示對所有投資者而言是的風險收益組合,任何不利用全市場組合,或者不進行無風險借貸的其他投資組合都位于資本市場線的下方。

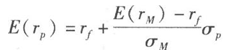

資本市場線(CML)的公式為:

其中,E(rP)和σP分別表示任一有效投資組合的預期收益率和標準差;rf為無風險收益率;E(rM)和σM分別表示市場投資組合的預期收益和標準差;E(rM)-rf為市場組合的風險報酬,以補償其承擔的風險。[E(rM)-rf]÷σM是對單位風險的補償,即單位風險的報酬,所以也稱之為風險的價格。

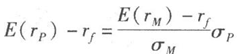

由于E(rP)和σP正相關,因此,要謀求更高的投資收益,只能通過承擔更大的風險來實現。由上式,可得風險溢價的決定公式:

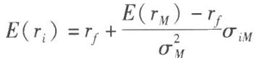

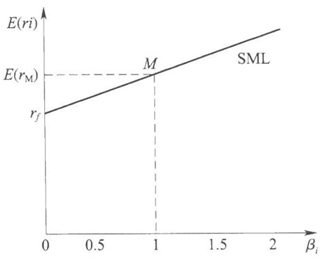

③證券市場線

由于任何單個風險證券都不是有效投資組合,從而一定位于資本市場線的下方。證券市場線是在資本市場線基礎上,進一步說明了單個風險資產的收益與風險之間的關系。

單個證券的預期收益率水平應取決于其與市場組合的協方差。在均衡狀態下,單個證券風險和收益的關系可以寫為:

這就是證券市場線,如圖2-5所示,它反映了單個證券與市場組合的協方差和其預期收益率之間的均衡關系。

圖2-5證券市場線

通常,用于衡量單個證券風險的是它的β值,證券i的β值公式為:

把它代入上式,則上式還可以變形為:

該式就是著名的資本資產定價模型。它表明,單個證券i的預期收益率等于兩項的和:項是無風險資產的收益率ri,第二項是[E(rM)-rf]βi。由于是市場組合的風險收益,其中,β系數是一種評估證券系統性風險的工具,用以度量一種證券或一個投資證券組合相對總體市場的波動性;βi則衡量了證券i相對于市場組合的風險大小。

④系統風險和非系統風險

a.系統風險,是由那些影響整個市場的風險因素所引起的,這些因素包括宏觀經濟形勢的變動、國家經濟政策的變化、稅制改革、政治因素等。它在市場上永遠存在,不可能通過資產組合來消除,屬于不可分散風險。

【例2.12】假定該公司擬通過改變投資組合來降低投資風險,則在下列風險中,不能通過此舉消除的風險是( )。

A.宏觀經濟形勢變動風險

B.國家經濟政策變動風險

C.財務風險

D.經營風險

【答案】AB

【解析】資產風險可分為:①系統風險,包括宏觀經濟形勢的變動、國家經濟政策的變化、稅制改革、政治因素等,不可能通過資產組合來消除,屬于不可分散風險;②非系統風險,包括公司財務風險、經營風險等在內的特有風險,它可由不同的資產組合予以降低或消除,屬于可分散風險。

b.非系統風險,是指包括公司財務風險、經營風險等在內的特有風險。它可由不同的資產組合予以降低或消除,屬于可分散風險。

資產定價模型(CAPM)提供了測度系統風險的指標,即風險系數β。β值還提供了一個衡量證券的實際收益率對市場投資組合的實際收益率的敏感度的比例指標:

如果市場投資組合的實際收益率比預收益率大Y%。則證券i的實際收益率比預期大βi×Y%。因此β值高(大于1)的證券被稱為“激進型”的;β值低(小于1)的證券被稱為“防衛型”的;β為1的證券被稱為具有“平均風險”。

值得注意的是,即使β=0,也并不一定能代表證券無風險,而有可能是證券價格波動與市場價格波動無關,但是可以確定,如果證券無風險,β一定為零。

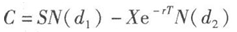

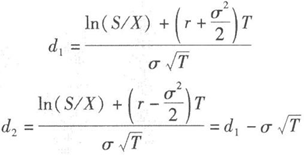

3.期權定價理論

期權價值的決定因素主要有執行價格、期權期限、標的資產的風險度及無風險市場利率等。1973年,布萊克和斯科爾斯根據股價波動符合幾何布朗運動的假定,推導出了無現金股利的歐式看漲期權定價公式。

(1)布萊克—斯科爾斯模型的基本假定

①無風險利率r為常數;

②沒有交易成本、稅收和賣空限制,不存在無風險套利機會;

③標的資產在期權到期時間之前不支付股息和紅利;

④市場交易是連續的,不存在跳躍式或間斷式變化;

⑤標的資產價格波動率為常數;

⑥假定標的資產價格遵從幾何布朗運動。

(2)歐式看漲期權的價格(C)

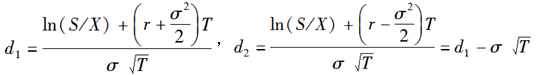

其中:

其中,S為股票價格,X為期權的執行價格,T為期權期限,r為無風險利率,e為自然對數的底(2.71828),σ為股票價格波動率,N(d1)和N(d2)為d1和d2標準正態分布的累積概率。

(3)歐式期權價值的決定因素

根據B-S模型,歐式期權的價值由五個因素決定:標的資產的初始價格、期權執行價格、期權期限、無風險利率以及標的資產的波動率,而與投資者的預期收益率無關。

【例2.13】在期權定價理論中,根據布萊克-斯科爾斯模型,決定歐式看漲期權價格的因素主要有( )。

A.期權的執行價格

B.期權期限

C.股票價格波動率

D.無風險利率

E.現金股利

【答案】ABCD

【解析】根據布萊克-斯科爾斯模型,如果股票價格變化遵從幾何布朗運動,那么歐式看漲期權的價格C為:

其中:

式中,S為股票價格,X為期權的執行價格,T為期權期限,r為無風險利率,e為自然對數的底(2.718),σ為股票價格波動率,N(d1)和N(d2)為d1和d2標準正態分布的概率。根據模型,股票歐式期權的價值由五個因素決定:股票的市場價格、期權執行價格、期權距離到期的時間、無風險利率以及標的的股票的波動率。

難度分析:2016年中級經濟師考試金融特點分析

章節講義:2016年中級經濟師金融章節講義匯總

背誦考點:2016年中級經濟師考試金融知識點匯總

相關推薦

- 2016年中級金融核心考點匯總09-28

- 2016年中級金融第十章核心考點09-27

- 2016年中級金融第九章核心考點09-27

- 2016年中級金融第八章核心考點09-27

- 2016年中級金融第七章核心考點09-26

| ?γ??????? | ??? | ???/???? | ??????? | ???? |

|---|---|---|---|---|

| 2017???м???????????????? | ?????? | ??350 / ??350 |  |

???? |

| 2017???м?????????? | ?????? | ??350 / ??350 |  |

???? |

| 2017???м????????????????? | ?????? | ??350 / ??350 |  |

???? |

| 2017???м????????????? | ????? | ??350 / ??350 |  |

???? |

| 2017???м????????????? | ????? | ??350 / ??350 |  |

???? |

| 2017???м???????????????? | ??? | ??350 / ??350 |  |

???? |

| 2017???м?????????t????? | ??? | ??350 / ??350 |  |

???? |

| 2017???м???????????t????? | κ???? | ??350 / ??350 |  |

???? |