三、證券資產(chǎn)組合的風(fēng)險(xiǎn)與收益

兩個(gè)或兩個(gè)以上資產(chǎn)所構(gòu)成的集合,稱為資產(chǎn)組合。如果資產(chǎn)組合中的資產(chǎn)均為有價(jià)證券,則該資產(chǎn)組合也稱為證券資產(chǎn)組合或證券組合。

(一)證券資產(chǎn)組合的預(yù)期收益率

證券資產(chǎn)組合的預(yù)期收益率就是組成證券資產(chǎn)組合的各種資產(chǎn)收益率的加權(quán)平均數(shù),其權(quán)數(shù)為各種資產(chǎn)在組合中的價(jià)值比例。即:

證券資產(chǎn)組合的預(yù)期收益率E(RP)=∑Wi×E(Ri)

式中,E(RP)表示證券資產(chǎn)組合的預(yù)期收益率;E(Ri)表示組合內(nèi)第i項(xiàng)資產(chǎn)的預(yù)期收益率;Wi表示第i項(xiàng)資產(chǎn)在整個(gè)組合中所占的價(jià)值比例。

【例2-26】某投資公司的一項(xiàng)投資組合中包含A、B和C三種股票,權(quán)重分別為30%、40%和30%,三種股票的預(yù)期收益率分別為15%、12%、10%。要求計(jì)算該投資組合的預(yù)期收益率。

『正確答案』該投資組合的預(yù)期收益率E(RP)= 30%×15%+40%×12%+ 30%×10%

=12.3%

(二)證券資產(chǎn)組合風(fēng)險(xiǎn)及其衡量

1.證券資產(chǎn)組合的風(fēng)險(xiǎn)分散功能

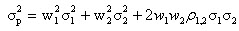

兩項(xiàng)證券資產(chǎn)組合的收益率的方差滿足以下關(guān)系式:

在實(shí)務(wù)中,兩項(xiàng)資產(chǎn)的收益率具有完全正相關(guān)和完全負(fù)相關(guān)的情況幾乎是不可能的。絕大多數(shù)資產(chǎn)兩兩之間都具有不完全的相關(guān)關(guān)系,即相關(guān)系數(shù)小于1大于-1(大多數(shù)情況下大于零)。證券資產(chǎn)組合的標(biāo)準(zhǔn)差小于組合中各資產(chǎn)標(biāo)準(zhǔn)差的加權(quán)平均值,也即證券資產(chǎn)組合的風(fēng)險(xiǎn)小于組合中各項(xiàng)資產(chǎn)風(fēng)險(xiǎn)之加權(quán)平均值。因此,大多數(shù)情況,證券資產(chǎn)組合能夠分散風(fēng)險(xiǎn),但不能完全消除風(fēng)險(xiǎn)。

【例題】(2005年第一大題第9小題)在計(jì)算由兩項(xiàng)資產(chǎn)組成的投資組合收益率的方差時(shí),不需要考慮的因素是( )。

A.單項(xiàng)資產(chǎn)在投資組合中所占比重

B.單項(xiàng)資產(chǎn)的β系數(shù)

C.單項(xiàng)資產(chǎn)的方差

D.兩種資產(chǎn)的協(xié)方差

『正確答案』B

『答案解析』兩項(xiàng)證券資產(chǎn)組合的收益率的方差滿足以下關(guān)系式:

,由此公式可知在計(jì)算由兩項(xiàng)資產(chǎn)組成的投資組合收益率的方差時(shí),不需要考慮單項(xiàng)資產(chǎn)的β系數(shù)。

,由此公式可知在計(jì)算由兩項(xiàng)資產(chǎn)組成的投資組合收益率的方差時(shí),不需要考慮單項(xiàng)資產(chǎn)的β系數(shù)。

【例題】(2007年第一大題第25小題)如果A、B兩只股票的收益率變化方向和變化幅度完全相同,則由其組成的投資組合( )。

A.不能降低任何風(fēng)險(xiǎn)

B.可以分散部分風(fēng)險(xiǎn)

C.可以最大限度地抵消風(fēng)險(xiǎn)

D.風(fēng)險(xiǎn)等于兩只股票風(fēng)險(xiǎn)之和

『正確答案』A

『答案解析』當(dāng)兩項(xiàng)資產(chǎn)的收益率完全正相關(guān)時(shí),兩項(xiàng)資產(chǎn)的風(fēng)險(xiǎn)完全不能相互抵消,所以這樣的組合不能降低任何風(fēng)險(xiǎn)。

【例題】(2007年第三大題第68小題)證券組合風(fēng)險(xiǎn)的大小,等于組合中各個(gè)證券風(fēng)險(xiǎn)的加權(quán)平均數(shù)。( )

『正確答案』×

『答案解析』只有在證券之間的相關(guān)系數(shù)為1時(shí),組合的風(fēng)險(xiǎn)才等于組合中各個(gè)證券風(fēng)險(xiǎn)的加權(quán)平均數(shù);如果相關(guān)系數(shù)小于1,那么證券組合的風(fēng)險(xiǎn)就小于組合中各個(gè)證券風(fēng)險(xiǎn)的加權(quán)平均數(shù)。

【例題】(2008年第四大題第1小題)已知:A、B兩種證券構(gòu)成證券投資組合。A證券的預(yù)期收益率10%,方差是0.0144,投資比重為80%;B證券的預(yù)期收益率為18%,方差是0.04,投資比重為20%;A證券收益率與B證券收益率的協(xié)方差是0.0048。

要求:

(1)計(jì)算下列指標(biāo):①該證券投資組合的預(yù)期收益率;②A證券的標(biāo)準(zhǔn)差;③B證券的標(biāo)準(zhǔn)差;④A證券與B證券的相關(guān)系數(shù);⑤該證券投資組合的標(biāo)準(zhǔn)差。

(2)當(dāng)A證券與B證券的相關(guān)系數(shù)為0.5時(shí),投資組合的標(biāo)準(zhǔn)差為12.11%,結(jié)合(1)的計(jì)算結(jié)果回答以下問題:①相關(guān)系數(shù)的大小對(duì)投資組合預(yù)期收益率有沒有影響?②相關(guān)系數(shù)的大小對(duì)投資組合風(fēng)險(xiǎn)有什么樣的影響?

『正確答案』

在證券資產(chǎn)組合中,能夠隨著資產(chǎn)種類增加而降低直至消除的風(fēng)險(xiǎn),被稱為非系統(tǒng)性風(fēng)險(xiǎn);不能隨著資產(chǎn)種類增加而分散的風(fēng)險(xiǎn),被稱為系統(tǒng)性風(fēng)險(xiǎn)。

2.非系統(tǒng)性風(fēng)險(xiǎn)

非系統(tǒng)風(fēng)險(xiǎn)又被稱為公司風(fēng)險(xiǎn)或可分散風(fēng)險(xiǎn),是可以通過證券資產(chǎn)組合而分散掉的風(fēng)險(xiǎn)。它是指由于某種特定原因?qū)?STRONG>某特定資產(chǎn)收益率造成影響的可能性。它是特定企業(yè)或特定行業(yè)所持有的,與政治、經(jīng)濟(jì)和其他影響所有資產(chǎn)的市場(chǎng)因素?zé)o關(guān)。對(duì)于特定企業(yè)而言,公司風(fēng)險(xiǎn)可進(jìn)一步分為經(jīng)營(yíng)風(fēng)險(xiǎn)和財(cái)務(wù)風(fēng)險(xiǎn)。

經(jīng)營(yíng)風(fēng)險(xiǎn)是指因生產(chǎn)經(jīng)營(yíng)方面的原因給企業(yè)目標(biāo)帶來不利影響的可能性,如供應(yīng)方面、生產(chǎn)方面、銷售方面的風(fēng)險(xiǎn)。

財(cái)務(wù)風(fēng)險(xiǎn)又稱籌資風(fēng)險(xiǎn),是指由于舉債而給企業(yè)目標(biāo)帶來的可能影響。當(dāng)企業(yè)息稅前資金利潤(rùn)率高于借入資金利息率時(shí),使用借入資金獲得的利潤(rùn)除了補(bǔ)償利息外還有剩余,因而使自有資金利潤(rùn)率提高。若企業(yè)息稅前資金利潤(rùn)率低于借入資金利息率時(shí),使用借入資金獲得的利潤(rùn)還不夠支付利息,需動(dòng)用自有資金的一部分來支付利息,從而使自有資金利潤(rùn)率降低。

值得注意的是,在風(fēng)險(xiǎn)分散的過程中,不應(yīng)當(dāng)過分夸大資產(chǎn)多樣性和資產(chǎn)個(gè)數(shù)的作用。實(shí)際上,在證券資產(chǎn)組合中資產(chǎn)數(shù)目較低時(shí),增加資產(chǎn)的個(gè)數(shù),分散風(fēng)險(xiǎn)的效應(yīng)會(huì)比較明顯,但資產(chǎn)數(shù)目增加到一定程度時(shí),風(fēng)險(xiǎn)分散的效應(yīng)就會(huì)逐漸減弱。另外不要指望通過資產(chǎn)多樣化達(dá)到完全消除風(fēng)險(xiǎn)的目的,因?yàn)橄到y(tǒng)風(fēng)險(xiǎn)是不能夠通過風(fēng)險(xiǎn)的分散來消除的。

【例題】(2008年第三大題第63小題)在風(fēng)險(xiǎn)分散過程中,隨著資產(chǎn)組合中資產(chǎn)數(shù)目的增加,分散風(fēng)險(xiǎn)的效應(yīng)會(huì)越來越明顯。( )

『正確答案』×

『答案解析』在證券資產(chǎn)組合中資產(chǎn)數(shù)目較低時(shí),增加資產(chǎn)的個(gè)數(shù),分散風(fēng)險(xiǎn)的效應(yīng)會(huì)比較明顯,但資產(chǎn)數(shù)目增加到一定程度時(shí),風(fēng)險(xiǎn)分散的效應(yīng)就會(huì)逐漸減弱。

3.系統(tǒng)風(fēng)險(xiǎn)及其衡量

系統(tǒng)風(fēng)險(xiǎn)又被稱為市場(chǎng)風(fēng)險(xiǎn)或不可分散風(fēng)險(xiǎn),是影響所有資產(chǎn)的、不能通過風(fēng)險(xiǎn)分散而消除的風(fēng)險(xiǎn)。這部分風(fēng)險(xiǎn)是由那些影響整個(gè)市場(chǎng)的風(fēng)險(xiǎn)因素所引起的。這些因素包括宏觀經(jīng)濟(jì)形勢(shì)的變動(dòng)、國(guó)家經(jīng)濟(jì)政策的變化、稅制改革、企業(yè)會(huì)計(jì)準(zhǔn)則改革、世界能源狀況、政治因素等等。

【例】(2005年第三大題第81小題)市場(chǎng)風(fēng)險(xiǎn)是指市場(chǎng)收益率整體變化所引起的市場(chǎng)上所有資產(chǎn)的收益率的變動(dòng)性,它是影響所有資產(chǎn)的風(fēng)險(xiǎn),因而不能被分散掉。( )

『正確答案』√

『答案解析』系統(tǒng)風(fēng)險(xiǎn)又被稱為市場(chǎng)風(fēng)險(xiǎn)或不可分散風(fēng)險(xiǎn),是影響所有資產(chǎn)的、不能通過風(fēng)險(xiǎn)分散而消除的風(fēng)險(xiǎn)。

單項(xiàng)資產(chǎn)或證券資產(chǎn)組合受系統(tǒng)風(fēng)險(xiǎn)影響的程度,可以通過系統(tǒng)風(fēng)險(xiǎn)系數(shù)(β系數(shù))來衡量。

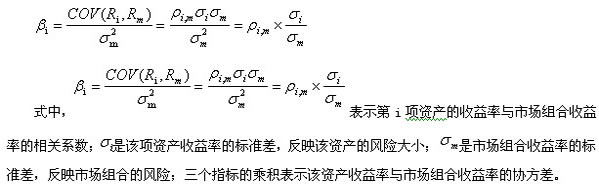

(1)單項(xiàng)資產(chǎn)的系統(tǒng)風(fēng)險(xiǎn)系數(shù)(β系數(shù))

單項(xiàng)資產(chǎn)的β系數(shù)是指可以反映單項(xiàng)資產(chǎn)收益率與市場(chǎng)平均收益率之間變動(dòng)關(guān)系的一個(gè)量化指標(biāo)。就是相對(duì)于市場(chǎng)組合的平均風(fēng)險(xiǎn)而言,單項(xiàng)資產(chǎn)所含的系統(tǒng)風(fēng)險(xiǎn)的大小。

系統(tǒng)風(fēng)險(xiǎn)系數(shù)或β系數(shù)的定義式如下:

【例】(2007年第一大題第1小題)已知某種證券收益率的標(biāo)準(zhǔn)差為0.2,當(dāng)前的市場(chǎng)組合收益率的標(biāo)準(zhǔn)差為0.4,兩者之間的相關(guān)系數(shù)為0.5,則兩者之間的協(xié)方差是( )。

A.0.04 B.0.16 C.0.25 D.1.00

『正確答案』A

『答案解析』兩者之間的協(xié)方差=0.2×0.4×0.5=0.04。

(2)市場(chǎng)組合

市場(chǎng)組合是指由市場(chǎng)上所有資產(chǎn)組成的組合。它的收益率就是市場(chǎng)平均收益率,實(shí)務(wù)中通常用股票價(jià)格指數(shù)的收益率來代替。而市場(chǎng)組合的方差則代表了市場(chǎng)整體的風(fēng)險(xiǎn)。由于包含了所有的資產(chǎn),因此,市場(chǎng)組合中的非系統(tǒng)風(fēng)險(xiǎn)已經(jīng)被消除,所以市場(chǎng)組合的風(fēng)險(xiǎn)就是市場(chǎng)風(fēng)險(xiǎn)或系統(tǒng)風(fēng)險(xiǎn)。

當(dāng)某資產(chǎn)的β系數(shù)等于1時(shí),說明該資產(chǎn)的收益率與市場(chǎng)平均收益率呈同方向、同比例的變化,該資產(chǎn)所含的系統(tǒng)風(fēng)險(xiǎn)與市場(chǎng)組合的風(fēng)險(xiǎn)一致;當(dāng)某資產(chǎn)的β系數(shù)小于1時(shí),說明該資產(chǎn)收益率的變動(dòng)幅度小于市場(chǎng)組合收益率的變動(dòng)幅度,因此其所含的系統(tǒng)風(fēng)險(xiǎn)小于市場(chǎng)組合的風(fēng)險(xiǎn);當(dāng)某資產(chǎn)的β系數(shù)大于1時(shí),說明該資產(chǎn)收益率的變動(dòng)幅度大于市場(chǎng)組合收益率的變動(dòng)幅度,因此其所含的系統(tǒng)風(fēng)險(xiǎn)大于市場(chǎng)組合風(fēng)險(xiǎn)。

絕大多數(shù)資產(chǎn)的β系數(shù)是大于零的,也就是說,它們收益率的變化方向與市場(chǎng)平均收益率的變化方向是一致的,只是變化幅度不同而導(dǎo)致β系數(shù)的不同;極個(gè)別的資產(chǎn)的β系數(shù)是負(fù)數(shù),表明這類資產(chǎn)與市場(chǎng)平均收益的變化方向相反,當(dāng)市場(chǎng)平均收益增加時(shí),這類資產(chǎn)的收益卻在減少。

【例】(2006年第一大題第6小題)如果某單項(xiàng)資產(chǎn)的系統(tǒng)風(fēng)險(xiǎn)大于整個(gè)市場(chǎng)投資組合的風(fēng)險(xiǎn),則可以判定該項(xiàng)資產(chǎn)的β值( )。

A.等于1 B.小于1 C.大于1 D.等于0

『正確答案』C

『答案解析』當(dāng)某資產(chǎn)的β系數(shù)大于1時(shí),說明該資產(chǎn)收益率的變動(dòng)幅度大于市場(chǎng)組合收益率的變動(dòng)幅度,因此其所含的系統(tǒng)風(fēng)險(xiǎn)大于市場(chǎng)組合風(fēng)險(xiǎn)。

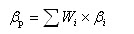

(3)證券資產(chǎn)組合的系統(tǒng)風(fēng)險(xiǎn)系數(shù)

證券資產(chǎn)組合的β系數(shù)是所有單項(xiàng)資產(chǎn)β系數(shù)的加權(quán)平均數(shù),權(quán)數(shù)為各種資產(chǎn)在證券資產(chǎn)組合中所占的價(jià)值比例。計(jì)算公式為:

式中,βp是證券資產(chǎn)組合的風(fēng)險(xiǎn)系數(shù);Wi為第i項(xiàng)資產(chǎn)在組合中所占的價(jià)值比重;βi表示第i項(xiàng)資產(chǎn)的β系數(shù)。

【例】(2006年第二大題第35小題)在下列各項(xiàng)中,能夠影響特定投資組合β系數(shù)的有( )。

A.該組合中所有單項(xiàng)資產(chǎn)在組合中所占比重

B.該組合中所有單項(xiàng)資產(chǎn)各自的β系數(shù)

C.市場(chǎng)投資組合的無風(fēng)險(xiǎn)收益率

D.該組合的無風(fēng)險(xiǎn)收益率

『正確答案』AB

『答案解析』證券資產(chǎn)組合的β系數(shù)是所有單項(xiàng)資產(chǎn)β系數(shù)的加權(quán)平均數(shù),權(quán)數(shù)為各種資產(chǎn)在證券資產(chǎn)組合中所占的價(jià)值比例。

【例2-27】某證券資產(chǎn)組合中有三只股票,相關(guān)的信息如表2-4所示,要求計(jì)算證券資產(chǎn)組合的β系數(shù)。

表2-4 某證券資產(chǎn)組合的相關(guān)信息

| 股票 |

β系數(shù) |

股票的每股市價(jià)(元) |

股票的數(shù)量 |

|

A |

0.7 |

4 |

200 |

|

B |

1.1 |

2 |

100 |

|

C |

1.7 |

10 |

100 |

『正確答案』首先計(jì)算A、B、C三種股票所占的價(jià)值比例:

A股票比例:(4×200)÷(4×200+2×100+10×100)=40%

B股票比例:(2×100)÷(4×200+2×100+10×100)=10%

C股票比例:(10×100)÷(4×200+2×100+10×100)=50%

然后計(jì)算加權(quán)平均β系數(shù),即為證券資產(chǎn)組合的β系數(shù):

βp=40%×0.7+10%×1.1+50%×1.7=1.24。

備考攻略:2013年中級(jí)會(huì)計(jì)職稱考試《財(cái)務(wù)管理》備考沖刺

◇ 233網(wǎng)校提醒廣大考生可依據(jù)考試大綱,有效進(jìn)行會(huì)計(jì)職稱復(fù)習(xí)!另外,網(wǎng)校2013年中級(jí)會(huì)計(jì)職稱考試輔導(dǎo)高清課程已經(jīng)開通,學(xué)員可以選報(bào)VIP班、沖刺班、精講班、習(xí)題班等個(gè)性化輔導(dǎo)班次,通過針對(duì)性地講解、訓(xùn)練、答疑、模考,對(duì)學(xué)習(xí)過程進(jìn)行全程跟蹤、分析、指導(dǎo),幫助考生全面提升備考效果!充分了解課程>>