基金從業《證券投資基金基礎知識》第七章 權益投資第四節 股票估值方法,考綱要求理解內在價值法、理解相對價值法。【考前試卷在線測試】【下載233網校APP手機刷題】

一、內在價值法計算方式

| 定義 | 又稱絕對價值法或收益貼現模型,是按照未來現金流的貼現對公司的內在價值進行評估。 |

| 股利貼現模型 (DDM) |

D為股票的內在價值,Dt為第t期的股利,r為貼現率。貼現率是預期現金流量風險的函數。風險越大,現金流的貼現率越大;風險越小,貼現率越小。 |

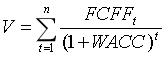

| 自由現金流模型 (FCFF) |

V=公司價值;FCFFt=第t期的公司自由現金流;WACC=加權平均資本成本 FCFF=EBIT×(1-稅率)+折舊-資本性支出-追加營運資本,EBIT為息稅前利潤。自由現金流體現了公司所有股東以及債權人的現金流綜合。 |

| 經濟附加值模型 (EVA) | ①源于企業經營績效考核的目的。 ②EVA=稅后經營利潤-資本成本=(ROIC-WACC)×實際資本投入 ROIC:資本收益率,為息前稅后利潤除以實際投入資本; WACC:加權平均資本成本,即債務資本價值與股本價值之和 ③EVA為正,則企業在經營過程中創造了財富。 |

二、相對價值法計算方式

| 定義 | 相對價值法是使用一家上市公司的市盈率、市凈率、市售率、市現率等指標與其競爭者進行對比,以決定該公司價值的方法。 |

| 市盈率模型 | 市盈率(P/E)=每股市價/每股收益(年化) 當前市盈率的高低,表明投資者對該股票未來價值的主要觀點。利潤為負時不適合 |

| 市凈率模型 | 市凈率(P/B)=每股市價/每股凈資產 ①適用于經營暫時陷入困難的以及有破產風險的公司。 ②與市盈率相比,統計學證明每股凈資產數值普遍比每股收益穩定。 |

| 市現率模型 | 市現率(P/CF)=t期股票價格/t+1期預期每股現金流 |

| 市銷率模型 | 市銷率(價格營收比)=t期股票價格/t+1期每股銷售額 價值導向型選擇的標準:每股價格/每股銷售收入<1。 |

| 企業價值倍數 | 企業價值倍數(EV/EBITDA)=企業價值/企業攤銷前的收益 ①從全體投資人角度出發。 ②反映投資資本的市場價值和未來一年企業收益間的比例 |

三、股票估值方法計算練習

1、某公司預計未來三年每年底分別支付給普通股股東每股股利1.21元、2.42元和4元。若這位投資者要求的回報率即貼現率為10%,使用股利貼現模型為此公司股票估值,正確的選項是(??)元。

A. 5

B. 6.2

C. 6.1

D. 4

2、投資者投資某項目,在未來第5年年末將得到50000元,期間沒有任何貨幣收入,假設投資者希望得到的年利率為10%,則按復利計算該投資的現值為( )。

A. 33205.47元

B. 33333.33元

C. 31046.07元

D. 28223.70元