第三節 財務指標分析

一、償債能力指標

償債能力,是指企業償還到期債務(包括本息)的能力。償債能力指標包括短期償債能力指標和長期償債能力指標。

(一)短期償債能力指標

短期償債能力,是指企業流動資產對流動負債及時足額償還的保證程度,是衡量企業當期財務能力(尤其是流動資產變現能力)的重要標志。

企業短期償債能力的衡量指標主要有流動比率、速動比率和現金流動負債比率三項。

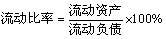

1.流動比率

流動比率,是流動資產與流動負債的比率,它表明企業每一元流動負債有多少流動資產作為償還保證,反映企業用可在短期內轉變為現金的流動資產償還到期流動負債的能力。其計算公式為:

一般情況下,流動比率越高,說明企業短期償債能力越強。國際上通常認為,流動比率的下限為100%,而流動比率等于200%時較為適當。流動比率過低,表明企業可能難以按期償還債務。流動比率過高,表明企業流動資產占用較多,會影響資金的使用效率和企業的籌資成本,進而影響獲利能力。

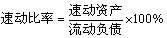

2.速動比率

速動比率,是企業速動資產與流動負債的比率。其中,速動資產,是指流動資產減去變現能力較差且不穩定的存貨、預付賬款、待攤費用等后的余額。其計算公式為:

一般情況下,速動比率越高,說明企業償還流動負債的能力越強。國際上通常認為,速動比率等于100%時較為適當。速動比率小于100%,表明企業面臨很大的償債風險。速動比率大于100%,表明企業會因現金及應收賬款占用過多而增加企業的機會成本。

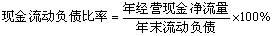

3.現金流動負債比率

現金流動負債比率,是企業一定時期的經營現金凈流量同流動負債的比率,它可以從現金流量角度來反映企業當期償付短期負債的能力。其計算公式為:

現金流動負債比率越大,表明企業經營活動產生的現金凈流量越多,越能保障企業按期償還到期債務。但是,該指標也不是越大越好,指標過大表明企業流動資金利用不充分,獲利能力不強。

(二)長期償債能力指標

長期償債能力,是指企業償還長期負債的能力。企業長期償債能力的衡量指標主要有資產負債率、產權比率、或有負債比率、已獲利息倍數和帶息負債比率五項。

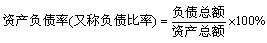

1.資產負債率

資產負債率又稱負債比率,是指企業負債總額對資產總額的比率,反映企業資產對債權人權益的保障程度。其計算公式為:

一般情況下,資產負債率越小,說明企業長期償債能力越強。保守的觀點認為資產負債率不應高于50%,而國際上通常認為資產負債率等于60%時較為適當。從債權人來說,該指標越小越好,這樣企業償債越有保證。從企業所有者來說,該指標過小表明企業對財務杠桿利用不夠。企業的經營決策者應當將償債能力指標與獲利能力指標結合起來分析。

2.產權比率

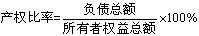

產權比率也稱資本負債率,是指企業負債總額與所有者權益總額的比率,反映企業所有者權益對債權人權益的保障程度。其計算公式為:

一般情況下,產權比率越低,說明企業長期償債能力越強。產權比率與資產負債率對評價償債能力的作用基本相同,兩者的主要區別是:資產負債率側重于分析債務償付安全性的物質保障程度;產權比率則側重于揭示財務結構的穩健程度以及自有資金對償債風險的承受能力。

3.或有負債比率

或有負債比率,是指企業或有負債總額對所有者權益總額的比率,反映企業所有者權益應對可能發生的或有負債的保障程度。其計算公式如下:

或有負債總額=已貼現商業承兌匯票金額+對外擔保金額+未決訴訟、未決仲裁金額(除貼現與擔保引起的訴訟或仲裁)+其他或有負債金額

4.已獲利息倍數

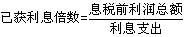

已獲利息倍數,是指企業一定時期息稅前利潤與利息支出的比率,反映了獲利能力對債務償付的保障程度。其中,息稅前利潤總額指利潤總額與利息支出的合計數,利息支出指實際支出的借款利息、債券利息等。其計算公式為:

其中:息稅前利潤總額=利潤總額+利息支出

一般情況下,已獲利息倍數越高,說明企業長期償債能力越強。國際上通常認為,該指標為3時較為適當,從長期來看至少應大于L

5.帶息負債比率

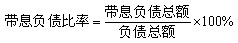

帶息負債比率,是指企業某一時點的帶息負債總額與負債總額的比率,反映企業負債中帶息負債的比重,在一定程度上體現了企業未來的償債(尤其是償還利息)壓力。其計算公式如下:

帶息負債總額=短期借款+一年內到期的長期負債+長期借款+應付債券+應付利息

二、運營能力指標

運營能力,是指企業基于外部市場環境的約束,通過內部人力資源和生產資料的配置組合而對財務目標實現所產生作用的大小。運營能力指標包括人力資源運營能力指標和生產資料運營能力指標。

(一)人力資源運營能力指標

人力資源運營能力通常采用勞動效率指標來分析。勞動效率,是指企業營業收入或凈產值與平均職工人數(可以視不同情況具體確定)的比率。其計算公式為:

對企業勞動效率進行考核評價主要是采用比較的方法。例如,將實際勞動效率與本企業計劃水平、歷史先進水平或同行業平均先進水平等指標進行對比。

(二)生產資料運營能力指標

生產資料的運營能力實際上就是企業的總資產及其各個組成要素的運營能力。資產運營能力的強弱取決于資產的周轉速度、資產運行狀況、資產管理水平等多種因素。

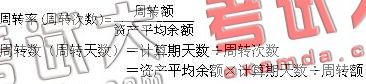

資產的周轉速度,通常用周轉率和周轉期來表示。(1)周轉率,是企業在一定時期內資產的周轉額與平均余額的比率,反映企業資產在一定時期的周轉次數。周轉次數越多,表明周轉速度越快,資產運營能力越強。(2)周轉期,是周轉次數的倒數與計算期天數的乘積,反映資產周轉一次所需要的天數。周轉期越短,表明周轉速度越快,資產運營能力越強。其計算公式為:

生產資料運營能力可以從流動資產周轉情況、固定資產周轉情況、總資產周轉情況等方面進行分析。

1.流動資產周轉情況

反映流動資產周轉情況的指標主要有應收賬款周轉率、存貨周轉率和流動資產周轉率。

(1)應收賬款周轉率。應收賬款周轉率,是企業一定時期營業收入(或銷售收入,本章下同)與平均應收賬款余額的比率,反映企業應收賬款變現速度的快慢和管理效率的高低。其計算公式為:

一般情況下,應收賬款周轉率越高越好,應收賬款周轉率高,表明收賬迅速,賬齡較短;資產流動性強,短期償債能力強;可以減少壞賬損失等。

(2)存貨周轉率。存貨周轉率,是企業一定時期營業成本(或銷售成本,本章下同)與平均存貨余額的比率,反映企業生產經營各環節的管理狀況以及企業的償債能力和獲利能力。其計算公式為:

一般情況下,存貨周轉率越高越好。存貨周轉率高,表明存貨變現的速度快;周轉額較大,表明資金占用水平較低。

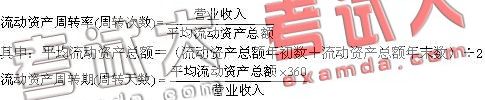

(3)流動資產周轉率。流動資產周轉率,是企業一定時期營業收入與平均流動資產總額的比率。其計算公式為:

一般情況下,流動資產周轉率越高越好。流動資產周轉率高,表明以相同的流動資產完成的周轉額較多,流動資產利用效果較好。

2.固定資產周轉情況

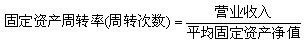

反映固定資產周轉情況的主要指標是固定資產周轉率,它是企業一定時期營業收入與平均固定資產凈值的比值。其計算公式為:

其中:平均固定資產凈值=(固定資產凈值年初數+固定資產凈值年末數)÷2

一般情況下,固定資產周轉率越高越好。固定資產周轉率高,表明企業固定資產利用充分,固定資產投資得當,固定資產結構合理,能夠充分發揮效率。

3.總資產周轉情況

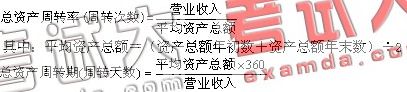

反映總資產周轉情況的主要指標是總資產周轉率,它是企業一定時期營業收入與平均資產總額的比值。其計算公式為:

一般情況下,總資產周轉率越高越好。總資產周轉率高,表明企業全部資產的使用效率較高。

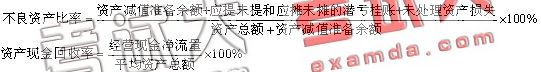

4.其他資產質量指標

不良資產比率和資產現金回收率等指標也能夠反映資產的質量狀況和資產的利用效率,從而在一定程度上體現生產資料的運營能力。其計算公式分別如下:

三、獲利能力指標

獲利能力就是企業資金增值的能力,通常表現為企業收益數額的大小與水平的高低。獲利能力指標主要包括營業利潤率、成本費用利潤率、盈余現金保障倍數、總資產報酬率、凈資產收益率和資本收益率六項。實務中,上市公司經常采用每股收益、每股股利、市盈率、每股凈資產等指標評價其獲利能力。

(一)營業利潤率

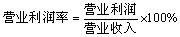

營業利潤率,是企業一定時期營業利潤與營業收入的比率。其計算公式為:

營業利潤率越高,表明企業市場競爭力越強,發展潛力越大,盈利能力越強。

在實務中,也經常使用營業毛利率、營業凈利率等指標來分析企業經營業務的獲利水平。其計算公式分別如下:

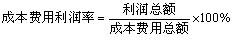

(二)成本費用利潤率

成本費用利潤率,是企業一定時期利潤總額與成本費用總額的比率。其計算公式為:

其中:成本費用總額=營業成本+營業稅金及附加+銷售費用+管理費用+財務費用

成本費用利潤率越高,表明企業為取得利潤而付出的代價越小,成本費用控制得越好,盈利能力越強。

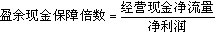

(三)盈余現金保障倍數

盈余現金保障倍數,是企業一定時期經營現金凈流量與凈利潤的比值,反映了企業當期凈利潤中現金收益的保障程度,真實反映了企業盈余的質量。其計算公式為:

一般來說,當企業當期凈利潤大于0時,盈余現金保障倍數應當大于1.該指標越大,表明企業經營活動產生的凈利潤對現金的貢獻越大。

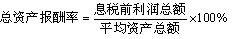

(四)總資產報酬率

總資產報酬率,是企業一定時期內獲得的報酬總額與平均資產總額的比率,反映了企業資產的綜合利用效果。其計算公式為:

其中:息稅前利潤總額=利潤總額+利息支出

一般情況下,總資產報酬率越高,表明企業的資產利用效益越好,整個企業盈利能力越強。

(五)凈資產收益率

凈資產收益率,是企業一定時期凈利潤與平均凈資產的比率,反映了企業自有資金的投資收益水平。其計算公式為:

其中:平均凈資產=(所有者權益年初數+所有者權益年末數)÷2

一般認為,凈資產收益率越高,企業自有資本獲取收益的能力越強,運營效益越好,對企業投資人、債權人利益的保證程度越高。

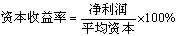

(六)資本收益率

資本收益率,是企業一定時期凈利潤與平均資本(即資本性投入及其資本溢價)的比率,反映企業實際獲得投資額的回報水平。其計算公式如下:

其中:平均資本=[(實收資本年初數+資本公積年初數)+(實收資本年末數+資本公積年末數)]÷2

上述資本公積僅指資本溢價(或股本溢價)。

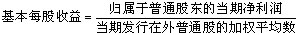

(七)每股收益

每股收益也稱每股利潤或每股盈余,是反映企業普通股股東持有每一股份所能享有企業利潤或承擔企業虧損的業績評價指標。每股收益的計算包括基本每股收益和稀釋每股收益。基本每股收益的計算公式為:

其中,當期發行在外普通股的加權平均數=期初發行在外普通股股數+當期新發行普通股股數×已發行時間÷報告期時間一當期回購普通股股數×已回購時間÷報告期時間(已發行時間、報告期時間和已回購時間一般按天數計算,在不影響計算結果的前提下,也可以按月份簡化計算)。

稀釋每股收益是在考慮潛在普通股稀釋性影響的基礎上,對基本每股收益的分子、分母進行調整后再計算的每股收益。

每股收益越高,表明公司的獲利能力越強。

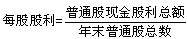

(八)每股股利

每股股利,是上市公司本年發放的普通股現金股利總額與年末普通股總數的比值,反映上市公司當期利潤的積累和分配情況。其計算公式為:

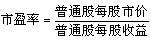

(九)市盈率

市盈率,是上市公司普通股每股市價相當于每股收益的倍數,反映投資者對上市公司每股凈利潤愿意支付的價格,可以用來估計股票的投資報酬和風險。其計算公式為:

一般來說,市盈率高,說明投資者對該公司的發展前景看好,愿意出較高的價格購買該公司股票。但是,某種股票的市盈率過高,也意味著這種股票具有較高的投資風險。

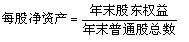

(十)每股凈資產

每股凈資產,是上市公司年末凈資產(即股東權益)與年末普通股總數的比值。其計算公式為:

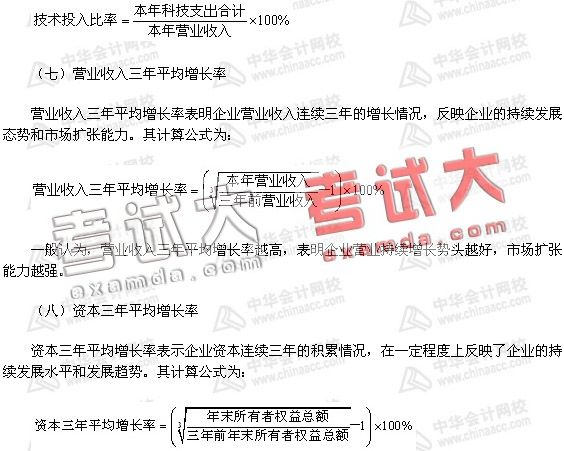

四、發展能力指標

發展能力,是企業在生存的基礎上,擴大規模、壯大實力的潛在能力。分析發展能力主要考察以下八項指標:營業收入增長率、資本保值增值率、資本積累率、總資產增長率、營業利潤增長率、技術投入比率、營業收入三年平均增長率和資本三年平均增長率。

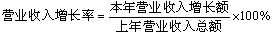

(一)營業收入增長率

營業收入增長率,是企業本年營業收入增長額與上年營業收入總額的比率,反映企業營業收入的增減變動情況。其計算公式為:

其中:本年營業收入增長額=本年營業收入總額一上年營業收入總額

營業收入增長率大于零,表明企業本年營業收入有所增長。該指標值越高,表明企業營業收入的增長速度越快,企業市場前景越好。

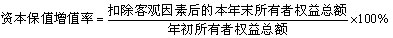

(二)資本保值增值率

資本保值增值率,是企業扣除客觀因素后的本年末所有者權益總額與年初所有者權益總額的比率,反映企業當年資本在企業自身努力下實際增減變動的情況。其計算公式為:

一般認為,資本保值增值率越高,表明企業的資本保全狀況越好,所有者權益增長越快,債權人的債務越有保障。該指標通常應當大于100%.

(三)資本積累率

資本積累率,是企業本年所有者權益增長額與年初所有者權益的比率,反映企業當年資本的積累能力。其計算公式為:

資本積累率越高,表明企業的資本積累越多,應對風險、持續發展的能力越強。

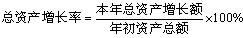

(四)總資產增長率

總資產增長率,是企業本年總資產增長額同年初資產總額的比率,反映企業本期資產規模的增長情況。其計算公式為:

其中:本年總資產增長額=年末資產總額一年初資產總額

總資產增長率越高,表明企業一定時期內資產經營規模擴張的速度越快。但在分析時,需要關注資產規模擴張的質和量的關系,以及企業的后續發展能力,避免盲目擴張。

(五)營業利潤增長率

營業利潤增長率,是企業本年營業利潤增長額與上年營業利潤總額的比率,反映企業營業利潤的增減變動情況。其計算公式為:

其中:本年營業利潤增長額=本年營業利潤總額一上年營業利潤總額

(六)技術投入比率

技術投入比率,是企業本年科技支出(包括用于研究開發、技術改造、科技創新等方面的支出)與本年營業收入的比率,反映企業在科技進步方面的投入,在一定程度上可以體現企業的發展潛力。其計算公式為:

一般認為,資本三年平均增長率越高,表明企業所有者權益得到保障的程度越大,應對風險和持續發展的能力越強。

五、綜合指標分析

(一)綜合指標分析的含義和特點

綜合指標分析,就是將運營能力、償債能力、獲利能力和發展能力指標等諸方面納入一個有機的整體之中,全面地對企業經營狀況、財務狀況進行解剖與分析。

綜合指標分析的特點體現在其財務指標體系的要求上。綜合財務指標體系的建立應當具備三個基本素質:(1)指標要素齊全適當;(2)主輔指標功能匹配;(3)滿足多方信息需要。

(二)綜合指標分析方法

綜合指標分析方法主要有杜邦財務分析體系和沃爾比重評分法。

1.杜邦財務分析體系

杜邦財務分析體系(簡稱杜邦體系),是利用各財務指標間的內在關系,對企業綜合經營理財及經濟效益進行系統分析評價的方法。該體系以凈資產收益率為核心,將其分解為若干財務指標,通過分析各分解指標的變動對凈資產收益率的影響來揭示企業獲利能力及其變動原因。杜邦體系各主要指標之間的關系如下:

凈資產收益率=總資產凈利率×權益乘數=營業凈利率×總資產周轉率×權益乘數

其中:營業凈利率=凈利潤÷營業收入

總資產周轉率=營業收入÷平均資產總額

權益乘數=資產總額÷所有者權益總額=1÷(1-資產負債率)

在具體運用杜邦體系進行分析時,可以采用因素分析法,首先確定營業凈利率、總資產周轉率和權益乘數的基準值,然后順次代入這三個指標的實際值,分別計算分析這三個指標的變動對凈資產收益率的影響方向和程度;還可以使用因素分析法進一步分解各個指標并分析其變動的深層次原因,找出解決的方法。

2.沃爾比重評分法

沃爾比重評分法是指將選定的財務比率用線性關系結合起來,并分別給定各自的分數比重,然后通過與標準比率進行比較,確定各項指標的得分及總體指標的累計分數,從而對企業的信用水平作出評價的方法。

沃爾比重評分法的基本步驟包括:(1)選擇評價指標并分配指標權重;(2)確定各項評價指標的標準值與標準系數;(3)對各項評價指標計分并計算綜合分數;(4)形成評價結果。

-

08中級會計職稱考綱《財務管理》

-

08中級《財務管理》考試大綱(第十一章)

-

2008中級《財務管理》考試大綱(第十章)

-

2008中級《財務管理》考試大綱(第九章)

-

2008中級《財務管理》考試大綱(第八章)

-

2008中級《財務管理》考試大綱(第七章)

-

2008中級《財務管理》考試大綱(第六章)

-

2008中級《財務管理》考試大綱(第五章)

-

08年中級職稱《財務管理》考試大綱第四章

-

08年中級職稱《財務管理》考試大綱第三章

-

08年中級職稱《財務管理》考試大綱第二章

-

08年中級職稱《財務管理》考試大綱第一章

最近直播往期直播

-

免費2021年中級會計《財務管理》模考大賽解題直播(免費)

儲成兵8月24日19:30

193人已預約

立即預約 -

免費2021年中級會計《中級會計實務》模考大賽解題直播(免費)

莊欣8月23日19:30

290人已預約

立即預約

下載APP看直播

學習資料

社區答疑

熱點專題

更多

下載233網校APP

- 報考咨詢 專業師資

- 課程學習 資料下載

- 免費題庫 考前點題