第十三章 不良貸款管理

本章知識框架圖:

第一節 概述

一、不良貸款的定義(★★★)

不良貸款是指借款人未能按原定的貸款協議按時償還商業銀行的貸款本息,或已有跡象表明借款人不可能按原定的貸款協議按時償還貸款本息而形成的貸款。

按照四級分類的標準,我國曾經將不良貸款定義為呆賬貸款、呆滯貸款和逾期貸款(即“一逾兩呆”)

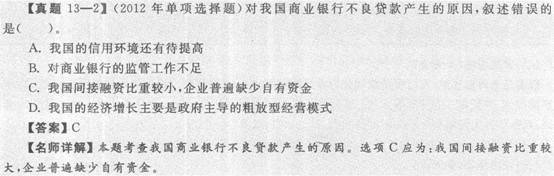

的總和。從2002年起,我國全面實行貸款五級分類制度,該制度按照貸款的風險程度,將銀行信貸資產分為五類:正常、關注、次級、可疑、損失。不良貸款主要指次級、可疑和損失類貸款。

二、不良貸款的成因(★★★)

我國商業銀行不良貸款產生的原因比較復雜,既有歷史原因,也有我國經濟體制改革因素的影響;既有整個社會經濟環境的原因,也有商業銀行自身的經營管理機制方面的原因。具體來說,我國商業銀行不良貸款的產生與下列因素有關。

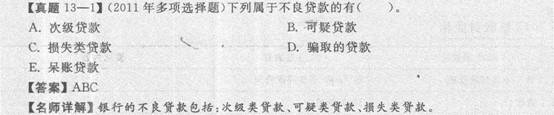

(一)社會融資結構的影響

我國間接融資比重較大,企業普遍缺少自有資金,企業效益不好,必然導致銀行產生不良資產。我國傳統上是以商業銀行為主的融資格局,資本市場的發展相對滯后,使得全社會的信用風險集中積聚到商業銀行中。而我國國有企業的經營機制改革沒有很好地解決,這也是我國商業銀行不良資產產生的重要因素。

(二)宏觀經濟體制的影響

長期以來我國的經濟增長主要是政府主導的粗放型經營模式,國有銀行根據政府的指令發放貸款,經濟轉軌后,改革的成本大部分由銀行承擔了,由此形成大量不良資產。

(三)社會信用環境影響

整體上,我國的信用環境還有待提高。國內有些地方沒有形成較好的信用文化是導致“三角債”問題的重要原因。有的企業沒有償還銀行貸款的動機,相關的法律法規也沒有得到很好的實施,由此形成了大量的不良資產。

(四)商業銀行自身及外部監管問題

商業銀行本身也存在著一些問題,比如法人治理結構未能建立起來、經營機制不靈活、管理落后、人員素質低等因素都影響著銀行資產質量的提高。與此同時,對商業銀行的監管工作不足也是影響因素之一。

盡管國家及商業銀行自身都采取了大量措施降低商業銀行的不良貸款比例,但是由于產生不良貸款的社會條件還沒有根本上消失,所以出現了不良資產一邊剝離,一邊上升的現象。社會信用未能根本好轉,部分企業仍存在賴賬行為。另外資金存在著向大城市、大企業、大項目集中的趨勢,貸款的風險集聚,仍存在形成大量不良貸款的可能。